中泰证券:给予喜临门增持评级

中泰证券股份有限公司张潇,郭美鑫近期对喜临门进行研究并发布了研究报告《业绩符合预期,专注睡眠赛道》,本报告对喜临门给出增持评级,当前股价为17.75元。

喜临门(603008)

投资要点

事件:喜临门发布2023年报。2023年,公司实现营收86.78亿元,同比增长10.7%;实现归母净利润4.29亿元,同比增长80.5%;实现扣非净利润3.77亿元,同比增长84.2%。单季度看,Q4营收26.09亿元,同比增长24.4%;实现归母净利润

0.39亿元,同比扭亏;实现扣非净利润-0.04亿元。收入表现符合预期,归母净利

润靠近预告下限。公司拟向全体股东派发现金红利5元/10股(含税),分红总额1.89亿元(占2023年归母净利润44.18%)。

整体符合预期,规模效应显现。1)盈利能力方面,2023年公司实现销售毛利率34.37%(+1.96pct.),实现归母净利率4.94%(+1.91pct.)。单季度看,23Q3公司销售毛利率34.71%(+5.15pct.);实现归母净利率1.48%(+8.7pct.)。2)期间费用方面,2023年,销售/管理/研发/财务费用率分别为20.27%/4.87%/2.07%/0.13%,同比+0.74pct/-0.33pct/-0.37pct/-0.35pct。3)现金流方面,期末公司经营活动现金流净额12.53亿元(+48.95%)。

业务拆分:电商全年表现靓丽,Q4低基数效应显现。1)自主品牌零售业务:电商驱动增长,线下环比修复。2023年营收55.9亿元(+8%),估算Q4单季度营收15.8亿元(+18%)。其中,我们估算Q4单季度喜临门品牌营收增长20%以上,M&D(含夏图)下滑环比趋缓。分渠道看,线下:2023年营收37.85亿元(+2%),Q4单季度营收9.45亿元(+10%);线上:2023年营收18亿元(+22%),Q4单季度营收6.3亿元(+31%)。2)工程业务:2023年营收4.3亿元(+23%),估算Q4单季度营收1.5亿(+49%)。3)代加工业务:2023年营收23.37亿元(+11%),跨境电商3.23亿元(+69%)。

渠道拆分:2023年门店净增380家,2024年喜眠为重点拓展方向。截至报告期末,公司终端门店数量合计5653家,较年初净增380家。分品牌看,喜临门专卖店共3551家,其中喜眠分销店1612家,M&D及夏图专卖店490家。展望2024年,公司以“继续深耕睡眠赛道”作为战略导向,线上拓展直播电商等增量平台份额、线下有望以喜眠等子品牌为发力点加速下沉市场开拓。

投资建议:公司专注家具主业,打造自主品牌和全渠道销售网络,渠道品类红利释放推动增长。我们预计公司2024-2026年销售收入为98、110、124亿元,同比增长13.1%、12.5%、12.3%,实现归母净利润6.2、7.3、8.7亿元,同比增长44%、19%、18%(年报更新,调整盈利预测,2024-2025年前次预测值6.6、7.7亿元),EPS为1.63、1.93、2.29元,维持“增持”评级。

风险提示:原材料价格大幅度波动风险、市场竞争加剧风险、渠道拓展不及预期风险

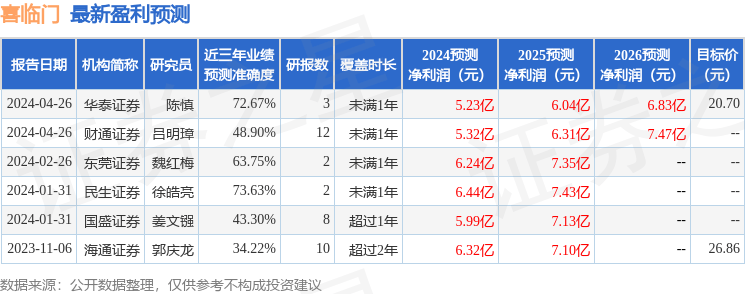

证券之星数据中心根据近三年发布的研报数据计算,民生证券徐皓亮研究员团队对该股研究较为深入,近三年预测准确度均值为73.63%,其预测2024年度归属净利润为盈利6.44亿,根据现价换算的预测PE为10.44。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级5家,增持评级3家;过去90天内机构目标均价为21.28。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论