证券代码:601169 证券简称:北京银行

展开全文

1 重要提示

本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到上海证券交易所网站仔细阅读年度报告全文。

本行董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

本年度报告(正文及摘要)于2024年4月10日经本行董事会审议通过。会议应出席董事11名,实际出席董事11名,本行8名监事列席了会议。

经董事会审议通过的利润分配预案:向全体股东每股派发现金红利0.320元(含税)。本次利润分配方案尚需提交股东大会审议。2023年度,本行不实施资本公积金转增股本。

本行按中国会计准则编制的2023年度财务报告已经毕马威华振会计师事务所(特殊普通合伙)审计,并出具了标准无保留意见的审计报告。

2 公司基本情况

3 会计数据和财务指标

3.1 主要会计数据和财务指标

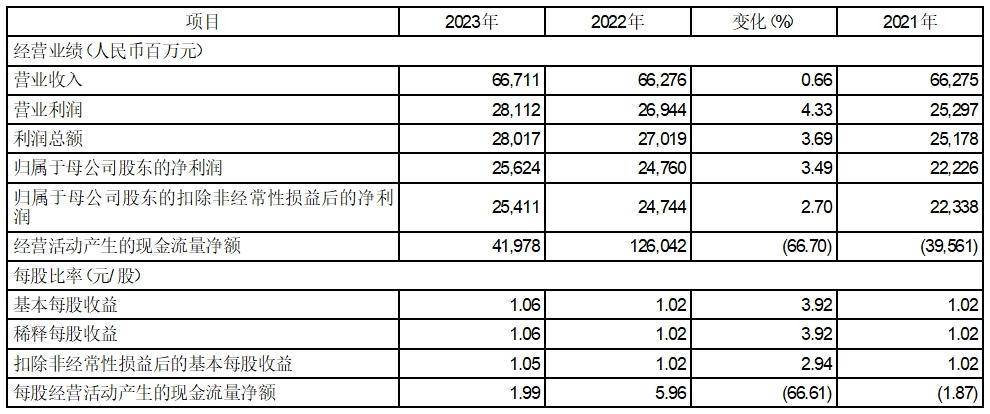

3.1.1 经营业绩

注:每股收益根据《公开发行证券的公司信息披露编报规则第9号-净资产收益率和每股收益的计算及披露》(证监会公告〔2010〕2号)规定计算。

3.1.2 财务比率

(单位:%)

注:1.净资产收益率根据《公开发行证券的公司信息披露编报规则第9号一一净资产收益率和每股收益的计算及披露》(证监会公告〔2010〕2号)规定计算。

2.资产收益率=净利润/[(期初总资产+期末总资产)/2]。

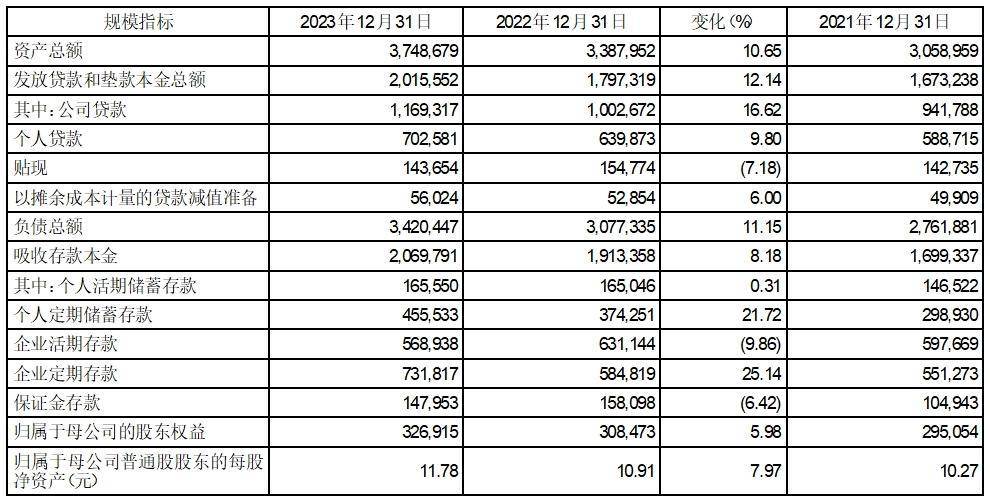

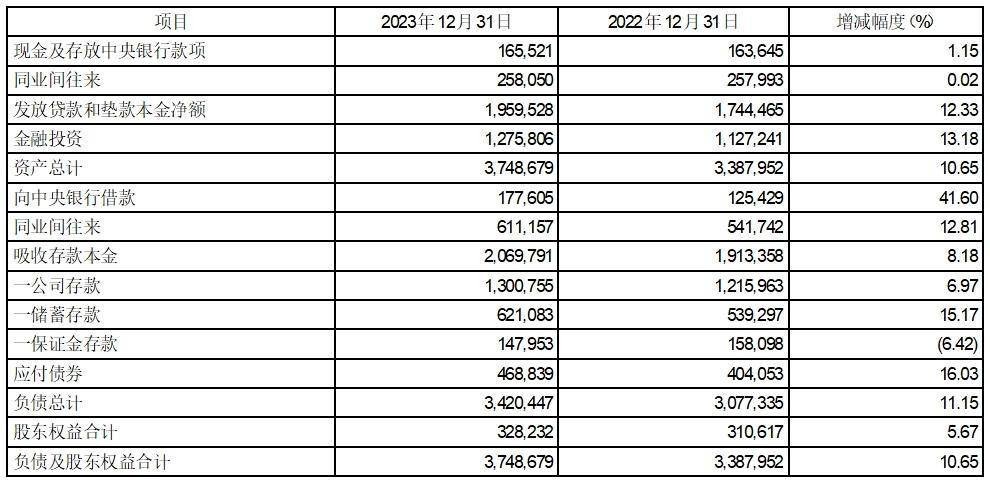

3.1.3 经营规模

(单位:人民币百万元)

3.2 补充财务指标和监管指标

3.2.1 盈利能力

(单位:%)

注:成本收入比=业务及管理费用/营业收入。

3.2.2 资产质量

(单位:%)

注:1.正常、关注、次级、可疑贷款迁徙率为本行口径数据,根据《中国银保监会关于修订银行业非现场监管基础指标定义及计算公式的通知》(银保监发〔2022〕2号)的规定计算得出。

2.不良贷款率=(次级类贷款+可疑类贷款+损失类贷款)/各项贷款×100%。

3.拨备覆盖率=贷款减值准备金/(次级类贷款+可疑类贷款+损失类贷款)×100%。

4.拨贷比=贷款减值准备金/各项贷款×100%。

5.信用成本为本行口径数据,信用成本=本期贷款减值损失计提/((期初各项贷款余额+期末各项贷款余额)/2)×100%×折年系数。

3.2.3 流动性指标

(单位:人民币百万元)

注:上述指标根据《商业银行流动性风险管理办法》(中国银行保险监督管理委员会令2018年第3号)和《商业银行流动性覆盖率信息披露办法》(银监发〔2015〕52号)中相关规定编制和披露。

3.3 分季度主要财务数据

(单位:人民币百万元)

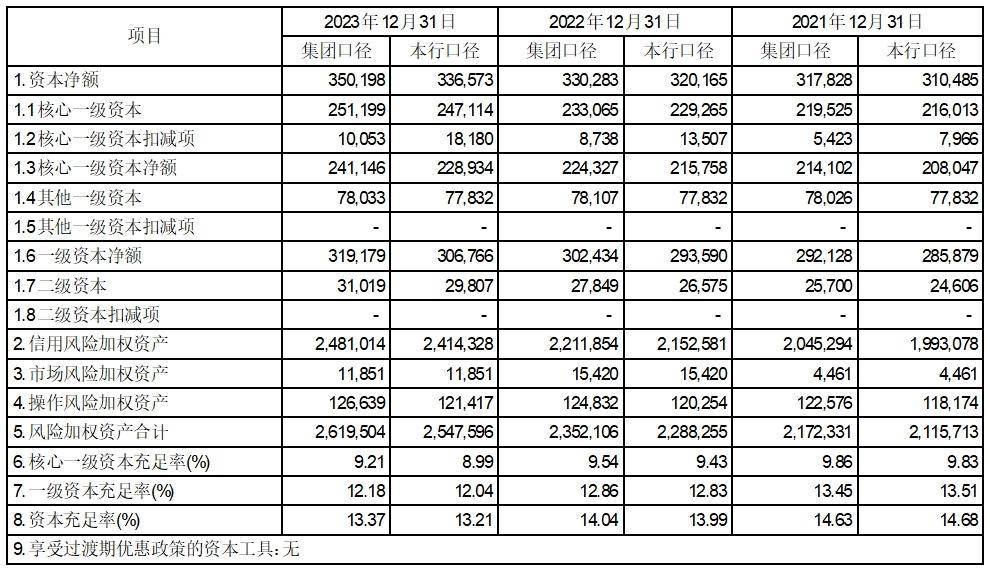

3.4 资本构成

(单位:人民币百万元)

注:1. 以上数据按照《商业银行资本管理办法(试行)》(银监会令〔2012〕1号)计算。

2. 根据《关于商业银行资本构成信息披露的监管要求》(银监发〔2013〕33号)的规定,公司在官方网站()投资者关系专栏披露本报告期资本构成表、有关科目展开说明表、资本工具主要特征等附表信息。

3. 系统重要性银行附加资本:根据人民银行《系统重要性银行附加监管规定(试行)》(中国人民银行、中国银行保险监督管理委员会令〔2021〕第5号),系统重要性银行应额外满足附加资本要求,公司连续三年入选国内系统重要性银行第一组,适用附加资本要求为0.25%,即2023年1月1日起,公司核心一级资本充足率、一级资本充足率和资本充足率分别不得低于7.75%、8.75%和10.75%。

4 经营情况概览

4.1 主要经营情况

2023年,本行认真贯彻落实党中央、国务院决策部署和北京市委、市政府的工作要求,不断深化数字化转型统领“五大转型”,坚持“调结构、控成本、增效益”的经营策略,推动各项业务稳中向好,在实现高质量发展道路上迈出坚实的步伐。2023年经营情况具有如下特点:

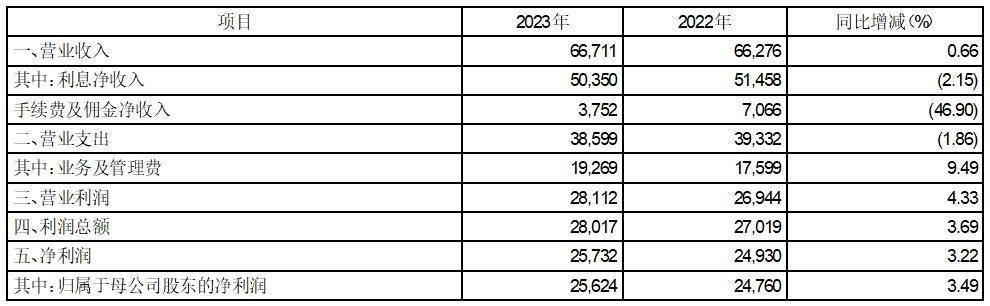

经营业绩稳健增长。资产规模持续保持两位数增长,2023年末,本公司资产总额达到3.75万亿元,较年初增加3,607亿元,增幅10.65%,资产规模在城商行中保持首位。实现营业收入667.11亿元,同比增加4.35亿元,实现归属于母公司股东的净利润256.24亿元,同比增加8.64亿元。与此同时,资本净额达到3,501.98亿元,三级资本充足率分别为9.21%、12.18%、13.37%。再次被人民银行、金融监管总局评为全国系统重要性银行。

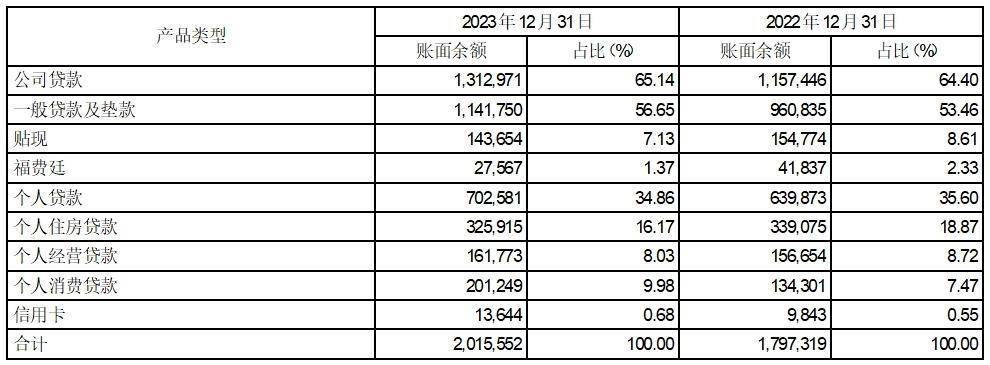

各项业务有序开展。公司银行业务深入践行GBIC2组合金融服务理念,以建设“专精特新第一行”为起点,打造陪伴企业客户全生命周期的银行。公司贷款增幅16.62%,全行债券承销规模2,355亿元,同比增长88.4%;公司有效客户数超23万户,公司价值客户数6.8万户,较年初增长16.40%;“专精特新”企业客户超1.2万户,“专精特新”企业贷款余额729亿元,较年初增长187%,升级发布“专精特新”专属线上信用贷款“领航e贷”3.0,截至报告期末,已为4,023户“专精特新”企业发放贷款399.08亿元。零售银行业务规模与贡献保持快速提升。储蓄存款增幅15.17%,零售AUM达到10,365亿元,同比增长6.32%;零售客户突破2,900万户,代发工资企业客户数较年初增长23%;发布“京彩生活”手机银行APP8.0,手机银行用户规模达1,585万户;成功举办“聚合新生态,共创新价值”北京银行财富伙伴生态大会,与1,350余所院校及外研社等各类机构开展合作,发行二十余款联名“小京卡”产品,发卡量近110万张,累计服务190万儿童客户和家庭;个人养老金资金账户数量突破130万户,成为首家突破百万的城市商业银行。金融市场业务稳健发展,持续释放发展动能。金融市场条线管理业务规模3.72万亿元,较年初增长26.46%。发布新一代托管品牌“京心慧托”,托管新发公募基金19支,规模合计380.12亿元,排名城商行第一梯队;发布“中债-北京银行高信用等级城市商业银行债券指数”,债券借贷匿名点击业务再获交易中心“X-Lending之星”荣誉称号。

风险管理成效良好。建立分支机构首席风险官制度,统筹总行、分行、投资机构立体推进监管发现问题整改;组建数字化转型工作小组,完成新风系统项目群建设并在全行范围内实现推广应用;构建规范化、敏捷化模型体系,为全行业务稳健发展提供有效的系统支撑、服务支撑、安全支撑;完成本行和集团口径全行风险全景视图大屏端上线,流动性风险逐日压力测试系统全面投产,为科学管理决策提供有效依据。不良贷款率1.32%,较年初下降0.11个百分点,资产质量稳中加固。

4.2 主要业务情况1

(1本小节财务数据为本行角度分析。)

4.2.1 零售银行业务主要经营成果

本行坚持以数字化转型统领零售业务转型,加快构建基于客户体验和价值创造的新零售战略体系,“伴您一生的银行”“儿童友好型银行”战略扎实推进,零售盈利水平、各项规模贡献稳步提升,零售转型成效进一步彰显。

零售盈利水平再创新高。全年实现零售营收243.90亿元,同比增长10.21%;全行贡献占比达到37.73%,较年初提升3.64个百分点;零售利息净收入同比增长14.1%,全行占比达到46.94%,同比提升6.82个百分点;本外币存贷利差同比提升16个基点。

AUM站稳万亿台阶。报告期末达到10,365.26亿元,较年初增长615.84亿元,增速6.32%。储蓄累计日均5,676.75亿,较年初增长937.91亿元,增速19.79%。储蓄存款规模突破6,000亿元,达到6,157.33亿元,较年初增长779.66亿元,增幅14.5%,储蓄存款成本较年初降低6个基点。

零售信贷高质量增长。零售信贷余额达6,989.01亿元,较年初增长626.19亿元,增幅9.84%,余额排名保持城商行第一。个人消费及经营类贷款余额占比较年初提升6.61个百分点,结构优化带动个贷平均收益率同比提升10个基点。

客户基础持续夯实。全行零售客户超2,900万户,达2,909万户,较年初增长156.6万户,增幅5.69%。手机银行客户规模达到1,585万户,贵宾客户数93.8万户,私行客户数13,984户,信用卡客户数564万户。

风险防控不断强化。全行零售不良率1.15%,本行持续优化调整零售信贷结构,大力发展消费、经营类贷款及线上化、信用类贷款,伴随贷款收益率上行、整体不良率小幅上行。本行依托数字化手段加强风险防控,资产质量平稳可控,在可比同业中保持优良水平。

4.2.2 公司银行业务主要经营成果

报告期内,本行积极应对市场变化,将国家战略及全行战略结合在一起,在“总分联动、部门协同、组合金融、综合服务”经营理念的指引下,聚焦营收,以拓规模和优结构为抓手,不断夯实发展基础;以客群建设、特色金融、产品服务为切入点,注入转型发展新动能。

公司业务规模再上新台阶。报告期内,公司存贷增量均创历史新高,人民币公司存款日均规模突破1.4万亿元,较年初增1,233亿元,增量超上年全年288亿元。人民币公司贷款(不含贴现)规模突破1.1万亿元,较年初增1,684亿元,为上年增量2.4倍。

集约经营能力进一步提升。报告期内,本行专注核心存款经营,核心存款年均较上年末增长2,009亿元,核心存款占比达86%,较上年提升7个百分点,有效带动公司存款成本较年初下降12个基点。聚焦制造业等战略领域加大投放力度,制造业人民币中长期贷款规模733亿元,较年初增长33.98%。

评论