德邦证券:给予中国汽研买入评级

德邦证券股份有限公司赵悦媛,邓健全,赵启政,秦梓月近期对中国汽研进行研究并发布了研究报告《2023年收入利润创新高,智能网联业务稳中求进》,本报告对中国汽研给出买入评级,当前股价为19.6元。

中国汽研(601965)

投资要点

事件:2024年4月25日,公司发布2023年年报&2024年一季报,收入利润均创历史新高。2023年公司实现营业收入40.1亿元,同比+21.8%,实现归母净利润8.3亿元,同比+19.8%,实现扣非归母净利润7.5亿元,同比+15.8%;2024Q1实现营业收入8.6亿元,同比+21.8%,实现归母净利润1.6亿元,同比+15.2%,实现扣非归母净利润1.5亿元,同比+14.1%。

产品结构变化导致毛利率有所下降。2023年公司实现综合毛利率43.0%,同比-1.1pct,净利率21.6%,同比-0.6pct;2024Q1实现综合毛利率39.6%,同比-2.84pct,净利率20.3%,同比-2.0pct。盈利能力略有下滑,主要原因系装备制造业务占比同比提升,其毛利水平低于汽车技术服务业务。

强化核心业务优势,主营增长可观。2023年公司汽车技术服务业务实现收入33.1亿元,同比+19.1%,主要系汽车行业变革推动汽车技术服务需求增长、客户结构持续优化与智能网联等业务量提升较快;装备制造业务实现收入6.73亿元,同比+38%,主要系国内商用车市场整体回暖助力公司专用车及燃气汽车经营业绩增长,以及公司加强新客户开拓和新产品投放,新签订单不断增加。2023年公司新签合同48.1亿元,同比+16%。

深耕汽车、新能源等测评领域,智能网联业务稳步拓展。汽车检测方面,公司加入TIC理事会实现业务量和行业影响力双提升;新能源测评方面,完成国内首次氢燃料电池整车极限火烧试验等项目;智能网联测评方面,公司牵头或参与多项汽车智能网联标准的修订,推动苏州阳澄半岛智能网联试验场合作运营,且公司于2023年完成i-VISTA指数全新框架发布,有望持续提升智能网联业务影响力。

盈利预测与投资建议:公司作为中国汽车测评与质检服务主要供应商,并具备新能源、智能网联相关检测能力,技术实力雄厚,经营状况有望持续向好。预计2024-2026年公司营收分别为47.1、55.8、66.8亿元,对应的归母净利润分别为10.3、12.4、15.2亿元。基于2024年4月26日收盘价19.60元,对应PE分别为19.1、15.9、13.0倍,维持“买入”评级。

风险提示:智能网联发展不及预期、行业竞争加剧、新项目拓展不及预期。

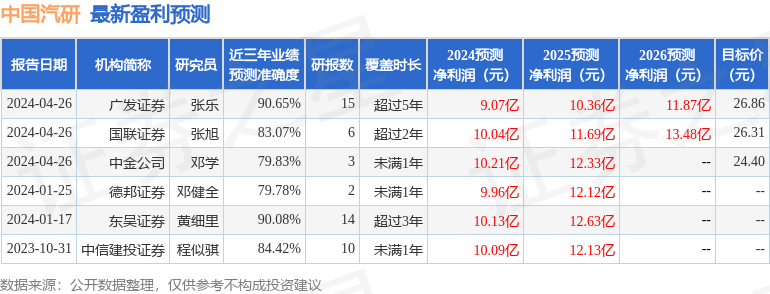

证券之星数据中心根据近三年发布的研报数据计算,广发证券张乐研究员团队对该股研究较为深入,近三年预测准确度均值高达90.65%,其预测2024年度归属净利润为盈利9.07亿,根据现价换算的预测PE为21.78。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,买入评级3家;过去90天内机构目标均价为26.63。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论