中航证券:给予牧原股份买入评级

中航证券有限公司彭海兰,陈翼近期对牧原股份进行研究并发布了研究报告《Q1现金流同比改善,优秀管理成就价值》,本报告对牧原股份给出买入评级,当前股价为43.62元。

牧原股份(002714)

亏损低于预告中值,生猪产业链一体化加速

23年公司实现营业收入1108.61亿元,同比下降11.19%;实现归母净利润-42.63亿元,同比转亏,主要受到生猪周期下行影响,全年亏损低于预告中值。公司长期深耕生猪养殖业务,出栏规模和养殖成绩行业领先。公司生猪养殖规模进入相对稳定阶段,23年公司实现养殖业务销售量6381.6万头,同比增4.27%;公司目标24年出栏量进一步增长约10%。公司加快推进屠宰业务,23年公司共计屠宰生猪1326万头,同比增长80%,产能利用率由22年25%提升至46%,生猪产业链一体化不断深入。

优秀管理成就价值

公司十分重视管理,自上而下渗透了科学和精细化的组织管理和激励机制,以养殖管理为核心创造价值,并最终体现在经营上。1)养殖效率和成本优化。23年公司生猪养殖平均全程成活率为85%,日增重在800g左右。全年公司平均生猪养殖完全成本在15.0元/kg左右,较22年全年15.7元/kg明显下降;24年随着养殖效率提升和饲料价格下行,仍有进一步改善空间。2)经营性现金流明显改善。23年虽然生猪行情整体低迷,全年公司依托养殖成本优势,实现经营性现金净流入98.9亿元;24Q1实现经营性现金净流入50.7亿元,同比大增231.48%。综合看,公司有望凭借自身养殖管理优势,不断提升养殖业绩,兑现超额利润和现金流。同时,随着公司现金流不断改善,公司也料将逐步优化负债结构、提高分红比例,成为生猪行业的龙头价值企业。

生猪周期趋势向好

生猪行情压力位或过去,周期趋势向好。供给方面,考虑前期产能去化传导,预计生猪供给高峰将过去,二季度行业供给或逐步收缩;需求方面,考虑近月CPI数据,国内消费复苏韧性较强,未来随着生猪消费季节性转暖,有望推动生猪行情。产能方面,截至24年3月,官方全国能繁母猪存栏量为3992万头,是正常保有量的102.4%,仍偏高。主要生猪企业已积累较长时间的资金压力,整体行业产能调减有望进一步推升生猪行情的远期预期,推动生猪板块走势。牧原股份作为行业具备明显生猪养殖规模优势和管理成本优势的龙头企业,有望充分受益。

投资建议

牧原股份是生猪养殖龙头企业。优秀养殖管理塑造了公司核心竞争力,未来有望获益周期,共享价值。我们预计公司2024-2026年归母净利润分别为128.6亿元、277.9亿元、310.9亿元,EPS分别为2.35元、5.09元、5.69元,对应23、24、25年PE分别为18.54、8.58、7.67倍,维持“买入”评级。

风险提示

生猪行业产能去化幅度、猪肉消费不及预期等。

证券之星数据中心根据近三年发布的研报数据计算,海通证券李淼研究员团队对该股研究较为深入,近三年预测准确度均值为79.31%,其预测2024年度归属净利润为盈利34亿,根据现价换算的预测PE为69.24。

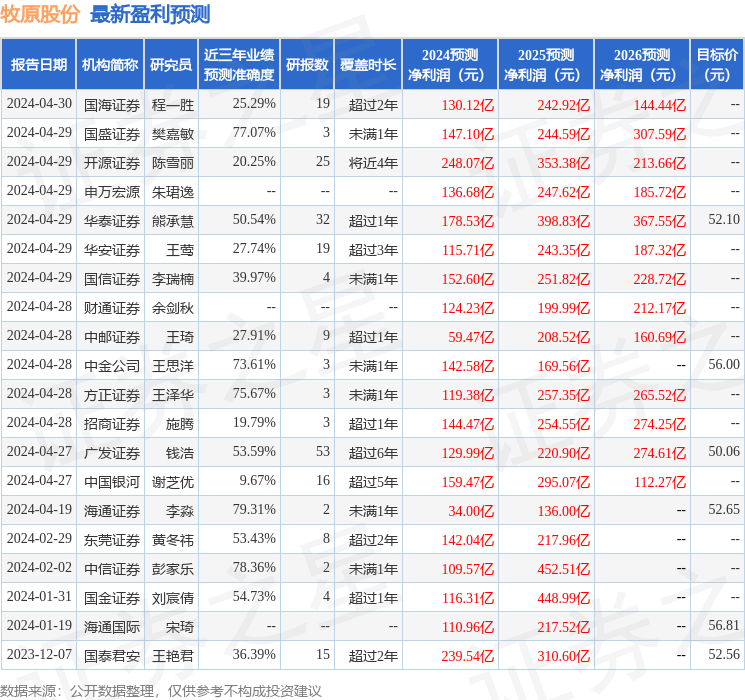

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级18家,增持评级2家;过去90天内机构目标均价为52.62。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论