信达证券:给予上海电影买入评级

信达证券股份有限公司冯翠婷近期对上海电影进行研究并发布了研究报告《院线经营稳健,“AI+IP”新战略持续驱动增长》,本报告对上海电影给出买入评级,当前股价为30.09元。

上海电影(601595)

事件:上海电影(601595.SH)于2024年4月27日发布2023年年度报告及2024年第一季报业绩。23年公司全年实现营业收入7.95亿元,同比增长85.07%;营业总成本7.29亿元,同比增长34.69%;实现归母净利润1.27亿元,同比增长138.69%;基本每股收益0.28元,同比增长137.33%。2024年第一季度公司实现营业收入2.10亿元,同比增长18.26%;营业总成本1.70亿元,同比增长14.52%;实现归母净利润0.46亿元,同比增长28.18%;基本每股收益0.10元,同比增长25.00%。公司拟向全体股东每10股派现金股利1.14元(含税),合计派发现金红利51.1百万元,占2023年归母净利润的40.24%。截至2023年末,公司目前在手货币资金与可交易性金融资产共11.58亿元。

2023年公司毛利率为22.83%,销售费用率为2.88%,管理费用率为10.79%,财务费用率为0.52%,归母净利率为15.97%。环比来看,上海电影23Q4-24Q1毛利率分别为12.63%/30.84%,销售费用率分别为6.03%/3.42%,管理费用率分别为17.28%/7.22%,财务费用率分别为0.93%/0.88%,归母净利率分别为1.48%/21.96%。分业务来看,公司23年实现电影放映/广告/电影发行/卖品/授权业务/其他营收分别为

109.91%/40.41%/68.76%/84.79%/-12.79%/74.12%;毛利率分别为1.57%/86.83%/83.89%/56.96%/84.42%/59.58%。

点评:

背靠上影集团,资源导入丰富,电影发行与放映全产业链布局,协同效应较优。上海国资委为公司实际控制人,股权结构稳定。电影发行及院线经营侧,2023年公司下属上海联和院线累计票房44.83亿元(含服务费),同比增长105.90%,市占率为8.28%;实现观影人次9,626.44万,同比增长104.38%。联和院线旗下加盟影院总数为796家,覆盖全国30省201市,稳居全国票房前三,仅次于万达影院和中影院线。直营影院一二线城市核心点位部署较多,SFC上影影城在华东区域优势明显,有望跟随电影市场协同复苏。此外,公司通过电影派对、IP衍生、首映礼、影院创新场景、购物节等“电影+”活动带动票房以及非票业务增长,提升影院终端经营坪效。

IP业务:目前以游戏授权+商品授权为主,成长空间较大。IP全产业链开发依赖子公司上影元文化,在电商、游戏、空间、文旅等多领域进行IP拓展应用。截至2023年,上影IP授权商品GMV总量已超10亿元。未来三年,上影力争实现IP合作产品涉足5大领域、30个行业、500个以上品牌,落地全国30个省份,合作商品GMV超百亿元目标。经典IP内容焕新,《中国奇谭》《葫芦兄弟》及《阿Q正传》等经典作品23年开年火热;商品授权方面,上影元在食品饮料、潮流消费、文旅、公益治安等领域开展IP授权联名合作,全年合作项目全网声量超67.8亿,包括与星巴克中国、京东、国贸控股等行业巨头联动;游戏授权方面,与《蛋仔派对》《大话西游》《塔防精灵》多款多类型游戏联动,与游戏厂商合作开发基于经典动画IP的授权游戏,如《葫芦娃大作战》等在微信小程序游戏中表现亮眼,验证动画IP价值。

iNEW新战略发布,以“iPAi星球计划”为抓手,结合AI主攻IP内容焕新和IP商业化,打造AI+IP在影视行业的全新重点战略布局。公司结合AI主攻IP内容焕新和IP商业化,开启“iPAi星球计划”,“一星三化”iNEW新战略发布,升级网络数智化、扩张一体化和生态全球化。公司成立研发共同体,训练中国动画学派大模型体系;发起“全球创造者计划”,聚焦短剧和影视领域AI应用开发;加强新视野基金发掘优质AI影视创投项目,助力AI出海,赋能商业开发计划来加速AI对海量IP储备的商业化放量。公司将持续推动数字资产化,联合运营合作伙伴,推动AI技术应用研发与算力搭建:上美影(AI+动画)、上译厂(AI+有声)、上海电影技术厂(AI+影视基地)、上海影视乐园(VR、AR+文旅实景)、上美设计公司(AI数字展陈+IP)。

展开全文

盈利预测与投资建议:IP授权作为公司第二成长曲线,2023年已成功验证在游戏品类、商品联名方面成功的可能性,IP授权市场空间广阔,有望给公司带来收入上的另一增长。同时,《小妖怪的夏天》和《中国奇谭》2的上映也有望给公司IP带来关注度和收入。我们预计,公司2024-2026年营收分别为10.83/12.80/15.06亿元,同比增长36.2%/18.2%/17.6%;归母净利润为2.50/3.41/4.31亿元,同比增长97%/36.4%/26.4%,截至2024年4月30日,对应PE分别为55.75/40.87/32.34x,维持“买入”评级。

风险因素:电影市场票房不及预期风险、IP授权变现不及预期风险。

证券之星数据中心根据近三年发布的研报数据计算,天风证券孔蓉研究员团队对该股研究较为深入,近三年预测准确度均值为78.16%,其预测2024年度归属净利润为盈利2.01亿,根据现价换算的预测PE为69.16。

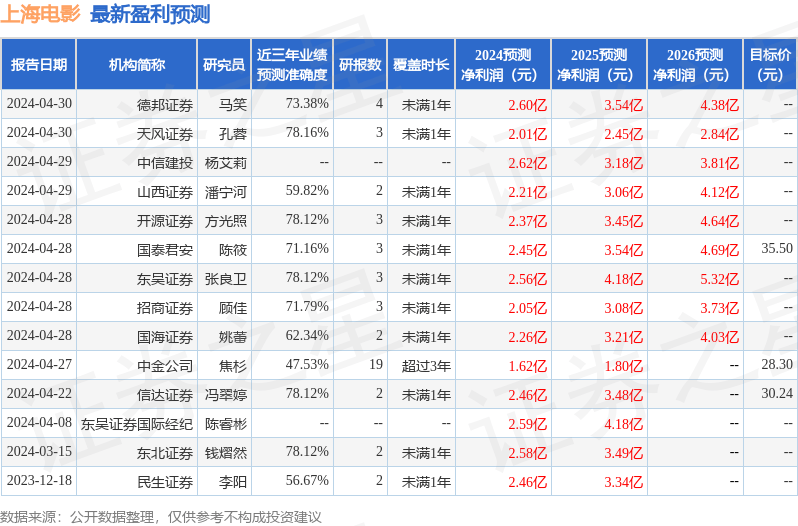

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级11家,增持评级1家,中性评级1家;过去90天内机构目标均价为29.27。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。