信达证券:给予晨光股份买入评级

信达证券股份有限公司李宏鹏近期对晨光股份进行研究并发布了研究报告《传统核心经营回暖,提分红重回报》,本报告对晨光股份给出买入评级,当前股价为38.14元。

晨光股份(603899)

事件:晨光股份发布年报,2023年实现营业收入233.51亿元,同比增长16.8%,实现归母净利润15.27亿元,同比增长19.1%,扣非归母净利润13.98亿元,同比增长21.0%。单Q4实现营业收入74.92亿元,同比增长19.5%,实现归母净利润4.33亿元,同比增长24.6%,扣非归母净利润4.02亿元,同比增长28.1%。2023年度公司拟每股派发现金红利0.8元。

点评:

Q4营收加速改善,年内传统核心稳健增长,零售大店表现亮眼。2023年实现营业收入233.51亿元,同比增长16.8%,单Q4实现营业收入74.92亿元,同比增长19.5%。分业务看,1)传统核心:传统核心业务(含晨光科技)2023年实现收入91.36亿元,同比增长8%,其中晨光科技实现收入8.57亿元,同比增长30%。产品开发减量提质,聚焦产品力提升,并通过晨光联盟、聚宝盆APP等数字化工具赋能渠道效率提升。直供通过零售峰会有针对性输出大店一盘货,增加与行业头部大店合作粘性。线上运用多店铺+旗舰店精细化运营,持续推进拼多多、抖音、快手等新渠道。2)办公直销:晨光科力普23年实现收入133.1亿元,同比增长22%,单Q4实现收入49.9亿元,同比增长24.8%。客户开发方面,公司成功拓展电力、汽车、能源、政府、金融客户,并对已合作项目做到持续深挖;MRO客户方面入围南方电网、大唐集团、航天科技集团等项目。3)零售大店:23年实现收入13.4亿元,同比增长51%;单Q4实现收入3.5亿元,同比增长81%;截止2023年末,公司在全国拥有659家零售大店,较年初净增119家,其中九木杂物社618家(直营417家,加盟201家),晨光生活馆41家。零售大店伴随着商场客流恢复业绩恢复增长,持续带动品牌升级、产品升级。分产品看,23年公司书写工具、学生文具、办公文具、其他产品分别实现收入22.7亿元、34.7亿元、35.1亿元、7.4亿元,分别同比增长4.8%、8.6%、8.9%、57.7%。分地区看,23年公司实现境外收入8.5亿元,同比增长21.6%,聚焦非洲、东南亚市场持续提升品牌、渠道能力。

主要产品毛利率提升、期间费用下降,零售大店实现盈利,全年盈利靓丽。1)毛利率:公司23年实现毛利率18.86%,同比-0.5pct。分产品看,23年书写工具、学生文具、办公文具、其他产品、办公直销毛利率分别为41.9%、34.0%、27.6%、44.9%、7.2%,分别同比+2.4pct、+1.6pct、+1.3pct、+0.3pct、-1.2pct。2)期间费用率:23年公司销售、管理、研发、财务费用率分别为6.6%、3.5%、0.8%、-0.2%,分别同比-0.2pct、-0.5pct、-0.2pct、-0.03pct。3)净利润:公司23年实现归母净利润15.27亿元,同比增长19.1%,净利率为6.5%,同比+0.12pct;单Q4实现归母净利润4.33亿元,同比增长24.6%,净利率为5.8%,同比+0.24pct。分业务看,科力普、晨光生活馆(含九木杂物社)2023年净利率分别为3%、1.7%,年内零售大店实现盈利。4)现金流方面,公司23年实现经营活动现金流26亿元,同比增长94%,主要为销售及资金回笼有所增长。投资活动现金流0.3亿元,上年同期为-1.5亿元,主要为银行理财产品的净赎回额较上年增加。筹资活动现金流-8亿元,上年同期为-9亿元。

分红重视股东回报,24年规划收入增长18%。分红方面,2023年度公司拟每股派发现金红利0.8元,现金分红及股份回购合计金额占归母净利润的50%。经营规划方面,公司规划2024年实现营业收入275亿元,同比增长18%。1)传统核心:持续推动产品优化,以爆品思路开发培育新品,聚焦重点终端开展单店质量提升,实现渠道升级;线上加速新渠道业务发展。2)零售大店:围绕“学霸会员调结构提质量”战略,在会员营运和店铺营运标准优化上持续发力,保持线下渠道的快速增长和线上业务的多渠道增长,实现复购率和客单价的提升,助力提升高端化产品在该渠道的销售比例。3)办公直销:做好关键核心供应商和厂商的开发及MRO工业品和营销礼品品类的开发,并推动仓储的全国布局和效率改进。

展开全文

文创龙头配置价值显现,维持“买入”评级。公司渠道端全国终端覆盖广泛、壁垒深厚,产品升级+品类扩展驱动产品力精进,办公直销与零售大店业务有望快速发展。我们预计2024-2026年公司归母净利润分别为17.93亿元、20.80亿元、24.11亿元,分别同比增长17.4%、16.0%、15.9%,目前股价对应24年PE为20x,维持“买入”评级

风险因素:市场竞争风险,原材料价格大幅上涨风险。

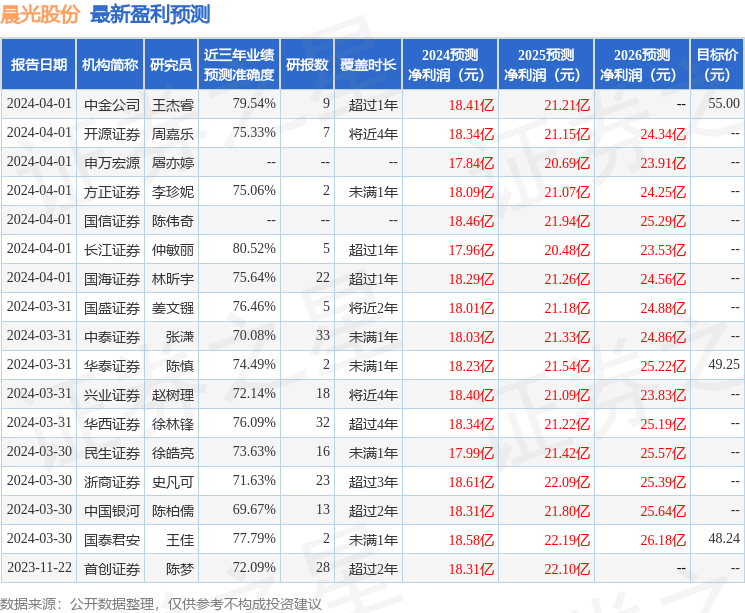

证券之星数据中心根据近三年发布的研报数据计算,长江证券仲敏丽研究员团队对该股研究较为深入,近三年预测准确度均值高达80.52%,其预测2024年度归属净利润为盈利17.96亿,根据现价换算的预测PE为19.66。

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级17家,增持评级2家;过去90天内机构目标均价为50.83。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论