信达证券:给予中国太保买入评级

信达证券股份有限公司王舫朝,张凯烽近期对中国太保进行研究并发布了研究报告《负债端质态优异,投资表现彰显韧性》,本报告对中国太保给出买入评级,当前股价为23.0元。

中国太保(601601)

事件:中国太保发布2023年年报,2023年集团实现营业总收入3239.45亿元,同比-2.5%,其中保险服务收入2661.67亿元,同比+6.6%;集团实现净利润272.57亿元,同比-27.1%;实现营运利润355.18亿元,同比-0.4%;集团内含价值5294.93亿元,较上年末+1.9%。

点评:

寿险:新业务价值表现优异,渠道改革效果进一步稳固。公司2023年寿险业务实现新业务价值109.62亿元,同比+19.1%,新业务价值率同比+1.7pct至13.3%。个险渠道业务结构不断改善,期缴新保规模保费同比+32.3%至261.75亿元。

个险渠道方面:继续坚定“长航行动”改革,深化职业营销转型,核心人力产能及收入稳健增长。截至2023年末,公司个险代理人19.9万人,同比-17.4%,人力继续清虚提质,核心人力规模企稳,产能和收入大幅提升,核心人力月人均首年佣金同比+46.3%至6051元。

银保渠道方面:新业务价值贡献进一步提升。2023年公司银保渠道规模保费同比+12.5%至380.69亿元,银保NBV同比+115.6%,经营效能持续优化,渠道实现量价齐升。

财险:非车险快速增长推动保险规模稳增,承保盈利能力保持优异。公司2023年实现财险业务原保费收入1906.14亿元,同比+11.4%,其中车险保费同比+5.6%,非车险保费同比+19.1%,非车险占比达45.6%,占比提升2.9pct。车险稳健发展的同时,非车险快速增长推动财险保费同比高增。非车险中,责任险、农险、健康险、企财险和其他险保费分别同比+31.4%、+28.8%、+18.6%、+7.5%和+8.8%。

2023年财险业务综合成本率97.7%,同比+0.8pct,综合赔付率和综合费用率分别同比+1.1pct和-0.3pct,综合赔付率同比抬升主要由于经济活动的恢复和居民出行的增加,综合费用率则继续优化。1)车险综合成本率97.6%,同比+1.1pct,主要系出行增加导致综合赔付率同比+1.1pct,综合费用率则基本持平;2)非车险综合成本率97.7%,同比基本持平,责任险、农险、健康险和企财险综合成本率分别为97.6%、100.6%、98.8%、99.2%和97.2%。

投资:投资收益率整体表现彰显韧性,集团管理资产规模稳健增长。截至2023年末,集团管理资产规模同比+10.1%至29223.08亿元。2023年公司净投资收益率为4.0%,同比-0.3pct,总投资收益率2.6%,同比-1.5pct,总投资收益为522.37亿元,同比-28.3%。投资波动主要由于公司切换新会计准则的同时权益市场波动加大导致证券买卖损益及公允价值变动损益的降低。

投资组合结构方面,截至2023年末,债权类金融资产占比74.5%,同比提升5.3pct,股权类资产占比14.5%,同比-0.3pct,其中股票占比为8.4%,同比-0.6pct。公司非公开市场融资工具投资规模为4182.28亿元,占投资资产的18.6%,公司严格筛选偿债主体和融资工具,信用风险整体可控。

展开全文

内含价值假设调整:公司于2023年调整了太保寿险内含价值评估中有效业务价值和新业务价值计算时的假设:风险贴现率由11%调整为9%,长期险业务未来投资收益率假设由5%调整为4.5%,我们认为公司基于当前资本市场情况、当前和未来资产分配预期和投资回报预期对EV假设进行适时调整有助于夯实EV计算的真实性,EV参考和分析价值有望提升。

盈利预测与投资评级:公司深度推进“长航行动”二期工程,继续巩固和提升一期工程下代理人队伍质态取得的成绩,“芯”基本法等改革持续提升渠道经营效率,我们认为长航行动二期工程有望进一步推动公司高质量发展。公司资负两端韧性较高,当前在宏观政策落地发力下,资产端修复有望进一步带动估值反弹。我们预计2024-2026年公司EPS分别为3.39/3.54/4.00元,维持“买入”评级。

风险因素:代理人展业恢复进度不及预期;代理人产能下滑导致人员脱落;资本市场大幅波动。

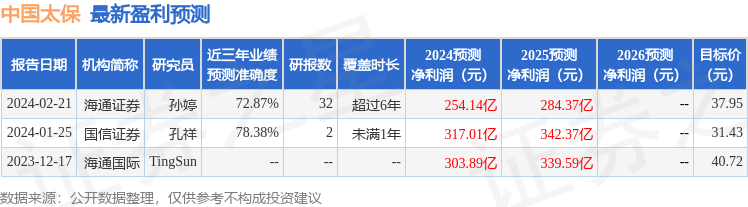

证券之星数据中心根据近三年发布的研报数据计算,国信证券孔祥研究员团队对该股研究较为深入,近三年预测准确度均值为78.38%,其预测2024年度归属净利润为盈利317.01亿,根据现价换算的预测PE为6.97。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级7家,增持评级3家;过去90天内机构目标均价为37.66。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。