信达证券:给予东鹏饮料买入评级

信达证券股份有限公司马铮近期对东鹏饮料进行研究并发布了研究报告《全国提速发展,品类拓展未来可期》,本报告对东鹏饮料给出买入评级,当前股价为190.95元。

东鹏饮料(605499)

事件:公司发布2023年年度报告,2023年实现营收112.63亿元,同比+32.42%,归母净利润20.40亿元,同比+41.60%。

点评:

省内精耕细作,全国市场高速增长。2023Q4,公司实现收入26.22亿元,同比+40.9%。分区域市场来看,广东省内公司持续实行渠道精耕策略,针对薄弱地区重点投放资源,Q4实现营收8.22亿元,同比+20.5%,收入占比同比下降5.3pct至31.4%;全国市场高速增长,其中华中、华东、西南地区表现优异,2023Q4华中收入同比+16.5%至2.82亿元,华东同比+65.3%至3.14亿元,西南同比+66.6%至2.98亿元。

东鹏特饮突破百亿,品类拓张未来可期。公司主力品牌东鹏特饮2023Q4收入同比+31.5%,提速发展,全年收入同比+26.5%至103.36亿元,成为百亿大单品。2023Q4其他饮料营收2.75亿元,同比252.6%,全年收入同比+186.6%至9.14亿元,我们认为主要原因在于2023年1月上市的电解质饮料“东鹏补水啦”增长较好。市场关注公司第二增长曲线发展,2023年公司在“东鹏补水啦”基础上,推出无糖茶新品“乌龙上茶”,我们认为随着2024年增加普洱上茶、茉莉上茶等多种口味选择,在当下无糖茶消费热潮中,公司无糖茶新品有望贡献较好的收入增量。截至2023年,公司拥有2981家经销商,实现100%地级市覆盖,销售终端网点340万家,同比+13%,因此新品有望通过已有的渠道覆盖面实现较好增长,持续构建公司“能量+”的品类矩阵。

成本压力缓解,毛利率同比改善。从成本来看,2023Q4公司毛利率同比+0.5pct至44.9%,主要受益于PET价格下降,全年毛利率稳步提升,同比+0.7pct至43.1%。费用率方面,2023年销售费用率同比+0.3pct至17.4%,我们认为主要原因系公司加强销售团队的建设、增加冰柜投入和推广力度;管理费用率同比+0.3pct至3.3%。综上,2023年公司实现归母净利润20.40亿元,同比+41.6%,归母净利率18.1%,同比+1.2pct。

投资建议:公司在广东省内持续深耕,而省外不断优化经销体系、完善业务团队,我们认为公司能量饮料有望在全国市场保持较好增长。展望2024年,我们认为在“东鹏补水啦”自身价格优势和渠道优势的基础上,无糖茶产品的上市有望成为新的收入增量。我们预计公司2024-2026年EPS分别为6.30、7.59、9.01元,对应2024年4月16日收盘价(192.52元/股)PE为31、25、21倍,维持“买入”评级。

风险因素:原材料价格波动、新品增长不及预期、全国化不及预期

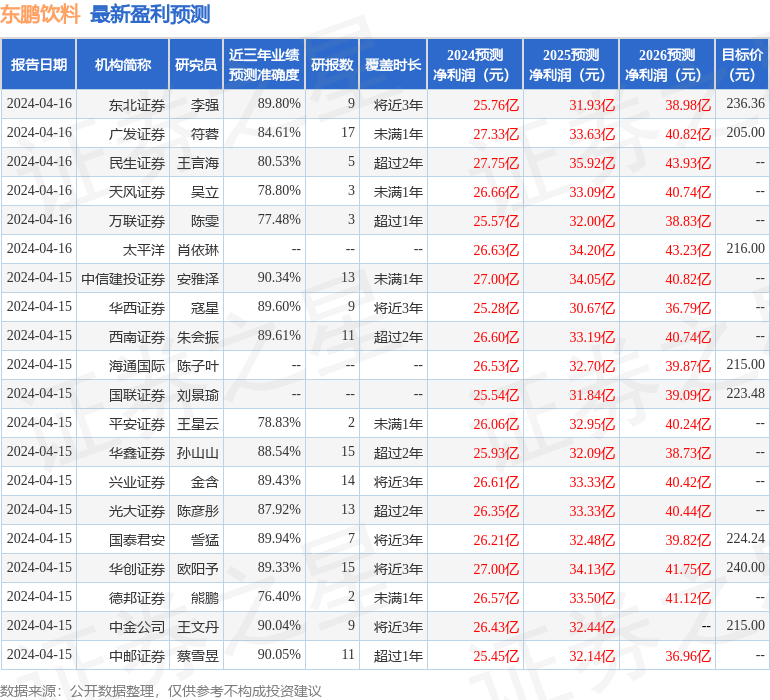

证券之星数据中心根据近三年发布的研报数据计算,中信建投证券安雅泽研究员团队对该股研究较为深入,近三年预测准确度均值高达90.34%,其预测2024年度归属净利润为盈利27亿,根据现价换算的预测PE为28.29。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级23家,增持评级8家;过去90天内机构目标均价为222.2。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论