信达证券:给予朗姿股份买入评级

信达证券股份有限公司刘嘉仁,周子莘,李汶静近期对朗姿股份进行研究并发布了研究报告《年年报点评:医美业务优异增长,盈利能力向好趋势有望延续》,本报告对朗姿股份给出买入评级,当前股价为16.39元。

朗姿股份(002612)

事件:公司发布23年年报,23年实现营业收入51.45亿元/yoy+24.41%,实现归母净利润2.25亿元/yoy+953%,位于此前业绩预告的中值;单季度看,23Q4实现营收14.52亿元/yoy+30.83%、实现归母净利润0.31亿元/yoy+551%。

医美板块收入/盈利能力稳步提升。23年医美板块实现营收21.27亿元/yoy+27.75%/占比41%,毛利率为53.15%/yoy+3.27pct,其中,非手术毛利率同比+4.95pct、手术类毛利率依然呈现下滑趋势,同比-0.97pct。单Q4来看,医美业务实现收入5.4亿元/yoy+58.8%,或因22Q4存在疫情扰动,23Q4恢复快速增长。分类目看:非手术类/手术类项目收入分别为17.8/3.5亿元,同比分别+36.2%/-3.0%,非手术类收入占医美业务比例由22年的79%进一步提升至84%,注射类等微创非手术类项目对于手术类的替代趋势延续。分品牌看:米兰柏羽(4家)收入10.1亿元/yoy+29.2%,晶肤医美(30家)收入4.0亿元/yoy+30.8%,高一生(1家)收入1.5亿元/yoy+27.6%,韩辰医美(2家)收入3.4亿元/yoy+24.8%,武汉五洲(1家)收入2.2亿元/yoy+20.6%。24年2月公司公告收购郑州集美,有望继续提供增量,立足于西南优势地位逐步向华中地区布局,我们认为未来公司有望继续基于“产业并购基金孵化、机构稳定盈利后纳入体内”的模式,不断完善全国医美布局。

女装直营&线上渠道兑现优异增长。女装板块23年实现营收19.8亿元/yoy+29.3%/占比39%,毛利率为60.7%/yoy-2.8pct。分渠道看:直营(438家)/经销(107家)/线上(54家)渠道收入分别为11.4/1.0/7.4亿元,同比分别+31.3%/-33.5%/+45.3%,直营&线上门店继续扩张,经销门店显著收缩。公司继续加码电商业务,23年电商事业部全渠道综合支付金额同比增长超54%;天猫/唯品会/抖音/京东渠道支付金额分别增长57%/52%/45%/101%。

婴童潜力赛道依旧保持稳健增长,未来国内市场或为重要增长引擎。绿色婴童板块23年实现营收9.8亿元/yoy+11.1%/占比19%,毛利率为60.7%/yoy+0.2pct。分渠道看:自营(364家)/经销(139家)/线上(28家)/贸易渠道收入分别为7.4/1.6/0.7/0.02亿元,同比分别+16.2%/+5.0%/-5.7%/-81.6%。公司在巩固韩国市场龙头地位后,未来有望进一步增强品牌于国内市场的影响力。

费率端持续优化推动盈利能力显著提升。23年公司毛利率/期间费用率/净利率同比分别-0.07/-3.50/+4.01pct至57.44%/52.79%/4.90%,费用率端优化明显,具体来看:①销售费用率同比-1.25pct;②管理费用率同比-0.43pct;③研发费用率同比-1.14pct;④财务费用率同比-0.68pct,各项费用率均有不同程度优化。

盈利预测与投资评级:坚持外延+内生扩张布局,23年医美业务增速领跑其他板块,继武汉五洲&武汉韩辰并表后,24Q1收购郑州集美有助于继续完善医美全国布局,并表后亦将增厚利润,预计未来随着新机构盈利爬坡,集团规模效应更加凸显,医美业务盈利能力或继续向好。我们预测公司2024-2026年归母净利润分别为3.03/3.63/4.15亿元,对应PE分别为24/20/17X。

展开全文

风险因素:医美机构舆情风险、行业竞争加剧、消费力恢复不及预期。

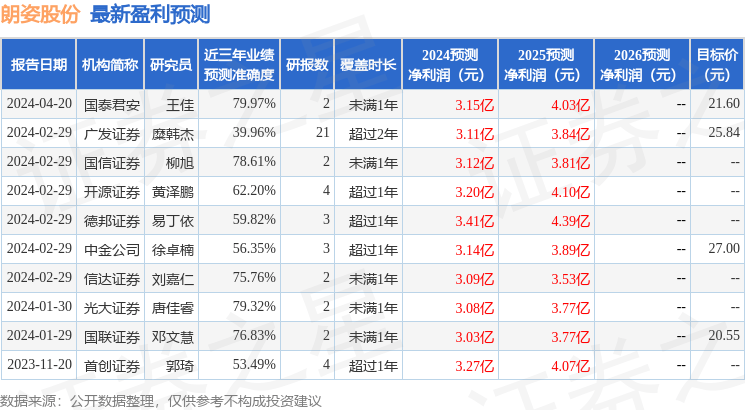

证券之星数据中心根据近三年发布的研报数据计算,国泰君安王佳研究员团队对该股研究较为深入,近三年预测准确度均值为79.97%,其预测2024年度归属净利润为盈利3.15亿,根据现价换算的预测PE为23.08。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级4家,增持评级7家;过去90天内机构目标均价为23.75。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。