东方财富证券分仓佣金面临大幅下滑压力,孟杰能否力挽狂澜?

据多方媒体报道,兴业证券研究所副所长孟杰已于8月12日正式加盟东方财富证券,出任东方财富证券研究所所长一职。

根据公开资料,孟杰毕业于清华大学土木工程系,拥有学士和硕士学位。自2011年加入兴业证券以来,一直专注于建筑装饰、建材、轻工制造等领域的研究,并逐步成长为行业内的知名分析师。在兴业证券工作期间,孟杰不仅担任建筑建材行业首席分析师、研究所副所长,还兼任兴业证券经济与金融研究院基础建设研究中心总经理。而此次跳槽东方财富证券,是他从业13年以来,首次跳槽。

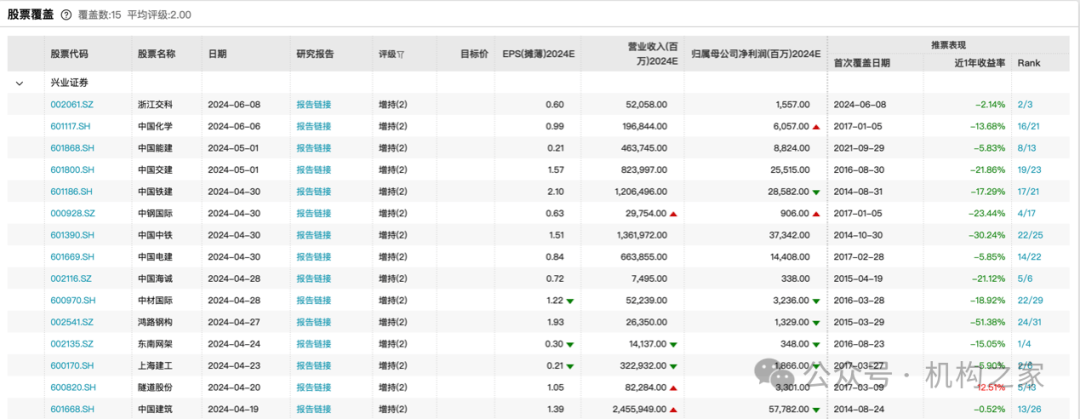

孟杰曾多次斩获新财富最佳分析师殊荣,包括2016年第二名、2015年第五名,以及2012年团队第五名的成绩。这些荣誉无疑彰显了他在行业内的专业实力和影响力。然而,光环之下,孟杰的投资建议表现却不尽如人意。

根据Wind数据,孟杰目前跟踪的15只标的中,仅有隧道股份在近一年内实现正收益,收益率为12.51%。而其他多只推票标的,如中国海诚、中国交建、中钢国际等,近一年收益率均跌破-20%。更有甚者,中国中铁和鸿路钢构的跌幅分别高达30.24%和51.38%。这一系列数据不禁让人质疑:作为"明星分析师",孟杰的研究成果是否真正为投资者创造了价值?

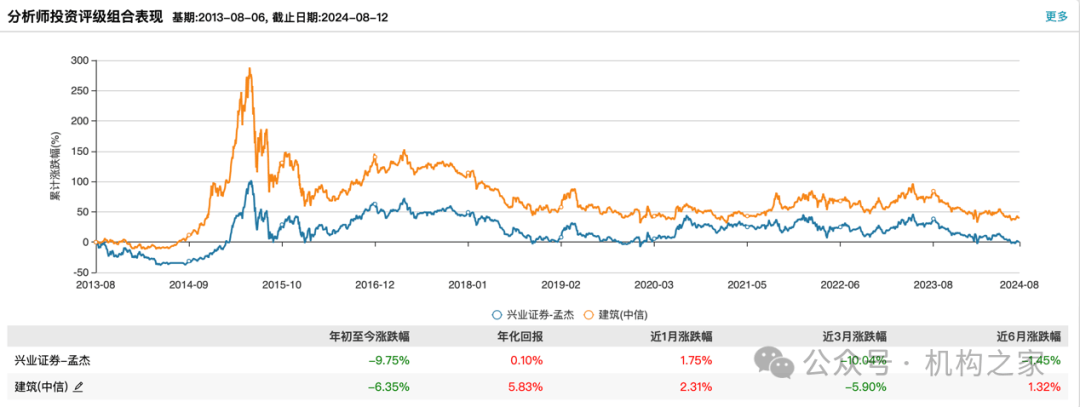

从Wind的分析师投资评级组合表现来看,孟杰的长期业绩同样难言乐观。其年化回报率仅为0.1%,远低于中信建筑指数5.83%的年化回报。今年以来,孟杰分析师投资评级组合跌幅为9.75%,也超过了中信建筑行业6.35%的跌幅。这种持续的跑输表现,无疑对其个人声誉构成挑战。

展开全文

兴业证券平均薪酬断崖式下滑

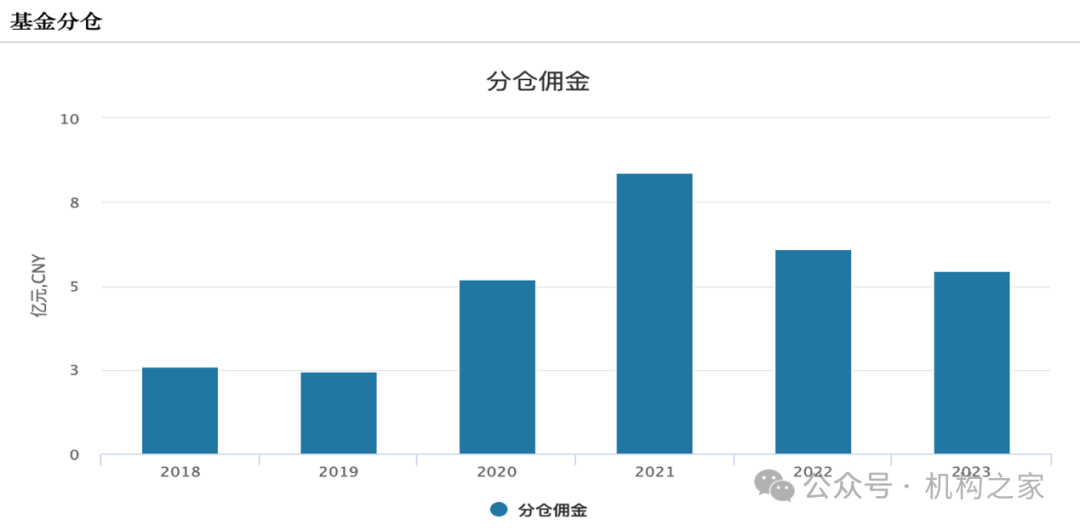

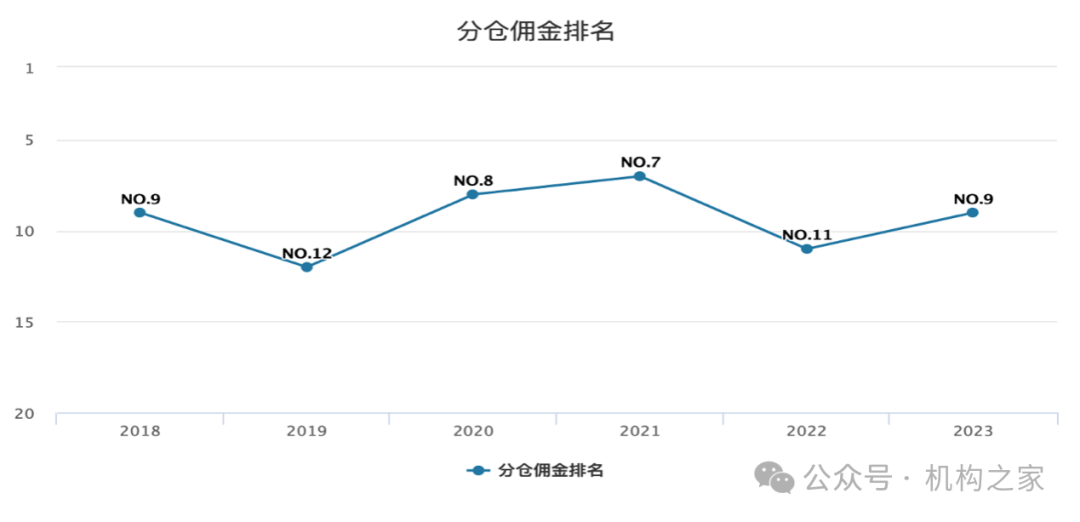

Wind数据显示,孟杰原东家兴业证券的基金分仓佣金收入近年来有所下滑。从2021年的8.36亿元降至2023年的5.45亿元。行业排名略有波动,但整体仍维持在前列,2021年至2023年分别位列第7、第11和第9名。

根据东方财富Choice终端以及中证协从业人员公示系统的数据,兴业证券从业人员数量由年初的8608人下降到了8071,整整减少了537人。但分析师数量反而从155位增加到183位。这一反向增长趋势似乎表明,即便在行业逆境中,兴业证券仍然重视研究业务的发展。

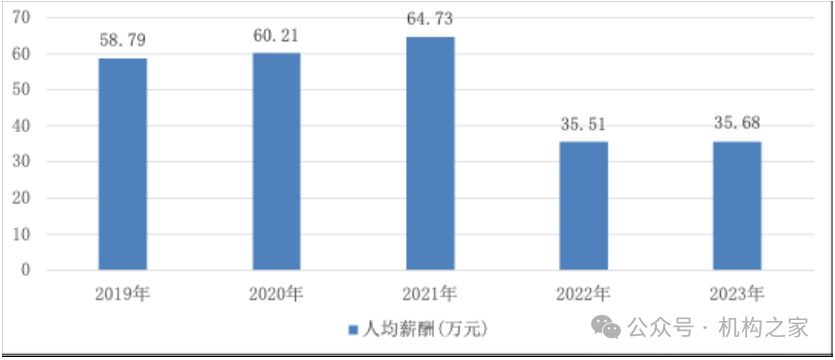

但是,兴业证券近三年的人均薪酬呈断崖式下滑。从2021年的64.73万元骤降至2023年的35.68万元,降幅高达45%。如此显著的薪酬缩水,无疑会对员工士气和人才留存产生负面影响,这或许也是孟杰选择离职的重要原因之一。

佣金新规下,东方财富证券分仓佣金面临巨大洗牌压力

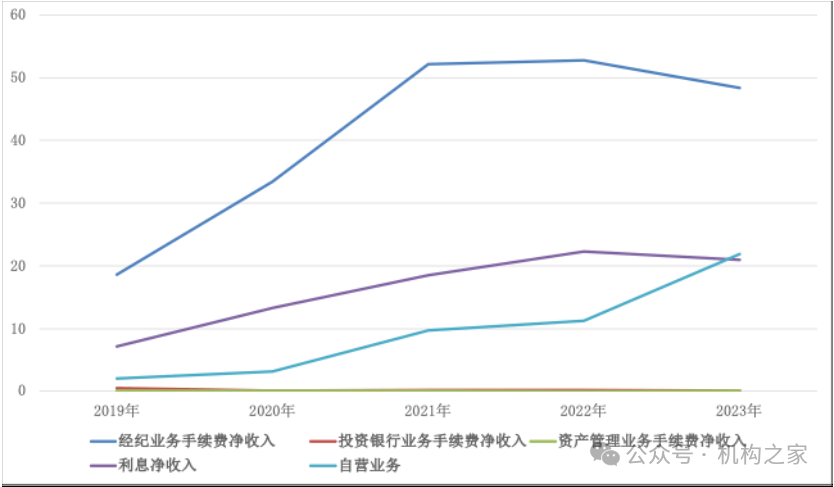

相比兴业证券的综合实力,孟杰此番跳槽的目的地——东方财富证券,呈现出截然不同的业务特征。作为一家以零售客户为主的券商,东方财富证券的收入结构相对单一,主要依赖经纪业务和利息净收入(尤其是融资融券利息收入),2023年,这两项业务占总营收的比重分别高达51.62%和22.39%。

不过,近年来东方财富证券正着力发展自营业务,其在总营收中的占比已从2019年的7.04%攀升至2023年的23%。这种业务结构的转变,或许正是其大举招揽研究人才的重要原因之一。

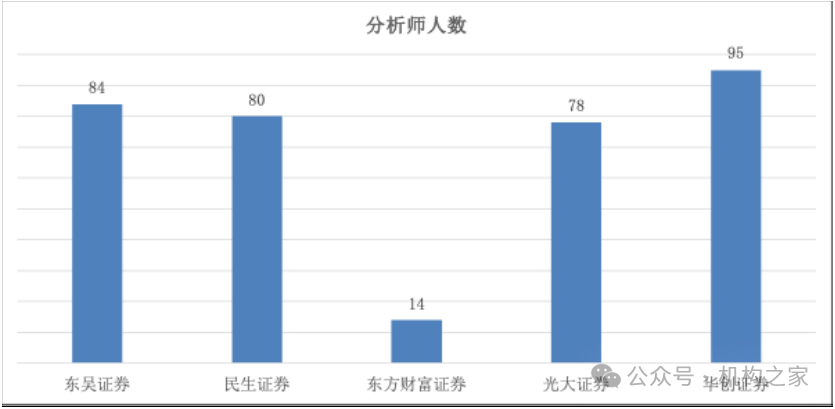

引起机构之家注意的是,东方财富证券的研究实力与其分仓佣金收入之间存在巨大反差。根据Choice终端数据,2021年、2022年、2023年末东方财富证券的分析师数量分别为9人、13人、14人。但同期的分仓佣金收入却高达3.94亿元、4.28亿元和3.44亿元,行业排名分别为第23、15和19名。也就是说,东方财富证券仅仅凭借不到15名分析师,竟连续三年在分仓佣金收入方面跻身行业前20强。

这种人员规模与业绩表现的巨大反差,在与同行对比时更为凸显。以2023年为例,东吴证券、民生证券、光大证券、华创证券等排名相近的券商,分仓佣金收入分别为3.77亿元、3.66亿元、3.42亿元、3.37亿元,与东方财富证券3.44亿元的分仓佣金收入相当,但分析师数量均在80人左右。不禁让人疑惑:东方财富证券是如何以如此少的分析师团队,创造出如此多的分仓佣金收入?

一个值得探讨的可能性是,东方财富证券的分仓佣金收入中可能存在相当比例源自非研究所业务的"灰色地带"。在佣金新规实施之前,券商研究所可以通过为基金公司提供专家咨询、金融终端和数据库等服务,换取分仓佣金收入,即所谓的"软佣"。此外,"交易量置换基金销售规模返佣"的操作也曾广泛存在。这种做法实质上是券商与基金销售机构之间的一种抽屉协议,将代销基金的规模与交易佣金挂钩。具体而言,基金公司承诺为券商提供一定倍数的交易量,作为券商代销其基金产品的回报。

长期以来,机构投资者支付的交易佣金费率远高于散户。根据基金业协会发布的《关于通报2022年市场平均股票交易佣金费率的通知》,2022年市场平均股票交易佣金费率为万分之2.62。然而,机构的交易佣金通常高达万分之八,在《公开募集证券投资基金证券交易费用管理规定》实施之后也在万分之五左右(被动股票型基金除外),仍然是平均交易佣金2倍。

这种差异的存在并非无因。理论上,机构投资者支付较高佣金是为了换取券商提供的高质量投研服务,从而有望获得更好的投资收益。这种模式本应是一种良性互动:券商通过提供优质研究来获取高额佣金,而机构投资者则借助这些研究来提升投资业绩,投资者则获得更好的投资收益。

然而,现实情况却并非如此理想。部分交易佣金被挪作他用,如用于换取基金销售渠道等与投资决策关系不大的资源,或用于采购本应由基金公司自行承担的金融终端等设备。这种做法不仅背离了佣金支付的初衷,更与基金持有人的利益相悖,实质上成为了基金投资者的一项隐形管理费。

随着7月1日《公开募集证券投资基金证券交易费用管理规定》的正式实施,监管部门对销售佣金支付的限制将更加严格,软佣、"交易量置换基金销售规模返佣"被明确禁止。东方财富证券的分仓佣金收入在新规下还能剩下几何?这或许也是东方财富证券急于提升研究实力、引进高端人才的重要推动力。

来源:机构之家

评论