平安证券:给予中信证券增持评级

平安证券股份有限公司王维逸,李冰婷,韦霁雯近期对中信证券进行研究并发布了研究报告《财富管理与自营业务保持稳健,领先优势仍显著》,本报告对中信证券给出增持评级,当前股价为19.35元。

中信证券(600030)

事项:

中信证券发布2023年年报,实现营业收入600.68亿元(YoY-7.7%),归母净利润197.21亿元(YoY-7.5%)。总资产14534亿元,归属母公司净资产2688亿元。EPS(摊薄)1.33元,BVPS为17.01元。拟每10股派发现金分红4.75元(税前),对应股利支付率35.70%。

平安观点:

业绩符合预期,整体凸显韧性。在2023年投资活跃度低迷、股权融资放缓的背景下,公司归母净利润同比下滑7.5%,较为稳健,其中23Q4单季度营业收入143亿元(QoQ-0.3%),环比基本持平,净利润33亿元(QoQ-35%),预计系年末费用集中释放影响。分业务来看,2023年经纪/投行/资管/利息/自营/其他净收入分别同比-8%/-27%/-10%/-31%/+24%/-28%,占比分别17%/10%/16%/7%/36%/13%,其他业务收入下滑较多主要系大宗商品销售业务影响,去除其他业务收入后,五大业务营收522.4亿元(YoY-3.6%),自营业务高增支撑营收保持稳健。费用端基本保持稳定,净利润率32.8%(YoY+0.1pct)。2023年末杠杆倍数4.35倍(YoY+0.3倍),全年ROE为7.6%(YoY-1.7%)。

自营业务稳住业绩基本盘。2023年末自营规模7170亿元(YoY+18%),股债投资整体表现优于去年,测算自营投资收益率3.05%(YoY+0.15pct)。但2023年末净稳定资金率124.86%(YoY-4.6pct),较为紧张。据公司年报和Wind披露的市场两融余额测算,2023年末两融业务市占率7.0%(YoY+0.2pct)、稳中有增,但利息支出增加拖累利息净收入表现。

机构经纪与产品代销保持稳健。2023年公司代理买卖证券净收入59亿元(YoY-17%),同比降幅高于市场股基成交额。机构经纪与金融产品业务表现稳健、持续领先,交易席位租赁净收入15亿元(YoY+14%)、金融产品代销收入17亿元(YoY+0.6%),逆市实现正增。2023年末非货币公募基金保有规模1902亿元(YoY+10%),托管客户资产规模保持10万亿级,同比增长4%。券商资管规模缩减影响资管收入,2023年末券商资管规模13885亿元(YoY-18%),据年报,私募资管业务市场份额13.71%(YoY-2.42pct),但仍保持行业第一。子公司华夏基金总管理规模1.8万亿元(YoY+6%),净利润20亿元(YoY-7%),利润贡献基本保持稳定。

投行业务承压,但承销规模仍排名行业第一。据Wind上市日统计,2023年公司IPO承销规模500亿元(YoY-67%),其中23Q4单季度IPO承销额仅6亿元;再融资承销规模受23Q1表现较好拉动,全年再融资(配股+增发)承销规模1956亿元(YoY+19%);债券承销规模1.86万亿元(YoY+23%),增速与行业基本持平。尽管IPO放缓拖累公司投行收入表现,但公司IPO、再融资、债券承销规模仍保持全行业第一,领先优势仍显著。公司全年投行收入63亿元(YoY-27%),其中Q4单季度投行收入10亿元(QoQ-28%)。

投资建议:公司多项业务领先优势持续扩大,综合服务能力和专业能力提高竞争壁垒。近期证券行业高质量发展导向明确,证监会等监管机构明确支持头部金融机构做大做强,公司竞争优势有望进一步提升,看好公司长期增长空间。但考虑到2024Q1权益市场波动剧烈,股权融资逆周期调节政策持续,下调公司24/25年归母净利润预测至203/223亿元(原预测为221/243亿元),新增26年归母净利润预测238亿元,对应同比变动+3%/+10%/+7%。公司目前股价对应2024年PB约1.14倍,维持“推荐”评级。

展开全文

风险提示:1)资本市场改革进度不及预期;2)货币政策超预期收紧;3)宏观经济超预期下行影响市场风险偏好。

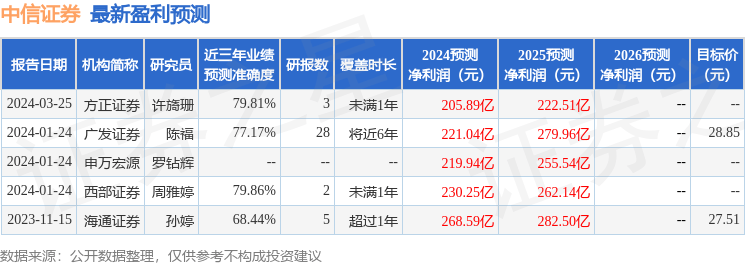

证券之星数据中心根据近三年发布的研报数据计算,西部证券周雅婷研究员团队对该股研究较为深入,近三年预测准确度均值为79.86%,其预测2024年度归属净利润为盈利230.25亿,根据现价换算的预测PE为12.48。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级8家,增持评级1家;过去90天内机构目标均价为27.12。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论