中银证券:给予工业富联买入评级

中银国际证券股份有限公司苏凌瑶,李圣宣近期对工业富联进行研究并发布了研究报告《24H1营收利润双增,AI驱动新品持续发力》,本报告对工业富联给出买入评级,当前股价为20.6元。

工业富联(601138)

公司发布2024年半年报,24H1实现营收利润双增,AI业务全球需求量增加利于公司发挥AI服务器及高速交换机竞争优势,维持买入评级。

支撑评级的要点

AI业务引领需求,24H1实现营收利润双增。公司24H1实现营收2660.91亿元,同比+28.69%,实现归母净利润87.39亿元,同比+22.04%,实现扣非归母净利润85.33亿元,同比+13.23%。盈利能力来看,公司24H1实现毛利率6.73%,同比-0.44pct,实现归母净利率3.28%,同比-0.18pct,实现扣非归母净利率3.21%,同比-0.44pct;公司24Q2实现营收1474.03亿元,同比+46.11%/环比+24.19%,实现归母净利润45.54亿元,同比+12.93%/环比+8.83%,实现扣非归母净利润42.61亿元,同比-1.58%/环比-0.26%。公司24Q2实现毛利率6.00%,同比-0.97pct/环比-1.64pcts,归母净利率3.09%,同比-0.91pct,扣非归母净利率2.89%,同比-1.4pcts上述变化主要系:1)AI服务器需求旺盛,带动云计算收入大幅增长;2)深化先进散热等方面合作,迎合下游客户产品需要;3)高速交换机产品实现多元部署推动通信及移动网络设备业务收入实现稳步提升。

AI服务器带动云计算强劲增长,高速交换机促进网络业务提升。1)云计算:24H1云计算收入同比增长60%,AI服务器占整体服务器营收比重提升至43%,收入同比增长超230%。单季度来看,24Q2公司云计算收入占总收入55%,其中AI服务器收入同比增长超270%,环比增长超60%,占整体服务器营收比重提升为46%,占比持续逐季提升,成为业绩增长的主要驱动力。同时24H1通用服务器复苏力道强劲,亦同比增长16%。2)通信及移动网络设备:在AI化和网络升级的带动下,板块24H1实现同比高单位数增长,24Q2单季同比增长高达20%,特别是400G、800G高速交换机营收大幅提升同比增长70%,为公司全年收入增长提供了新的增量。

聚焦大客户AI产品迭代,助力算力时代浪潮。针对客户新一代AI服务器,公司产能已充足到位,下游订单能见度高。同时,随着AI的飞速发展,北美云服务商开源模型争相发布,头部云服务商陆续上调全年资本开支,不断加码AI相关投入,推动云基础设施建设及数据中心升级扩容。同时,公司高速交换机产品组合涵盖Ethernet、Infiniband以及NVLink Switch的多元部署,全年有望持续贡献增量。

估值

考虑全球AI基础设施景气度持续上行,公司伴随大客户不断推进先进产品研发业绩弹性有望加速释放,我们预计公司2024/2025/2026年分别实现收入5434.21/6010.97/6616.41亿元,实现归母净利润分别为244.65/295.56/341.67亿元对应2024-2026年PE分别为17.4/14.4/12.4倍。维持买入评级。

评级面临的主要风险

宏观经济波动风险、算力投资不及预期风险、汇率波动风险、客户相对集中风险。

展开全文

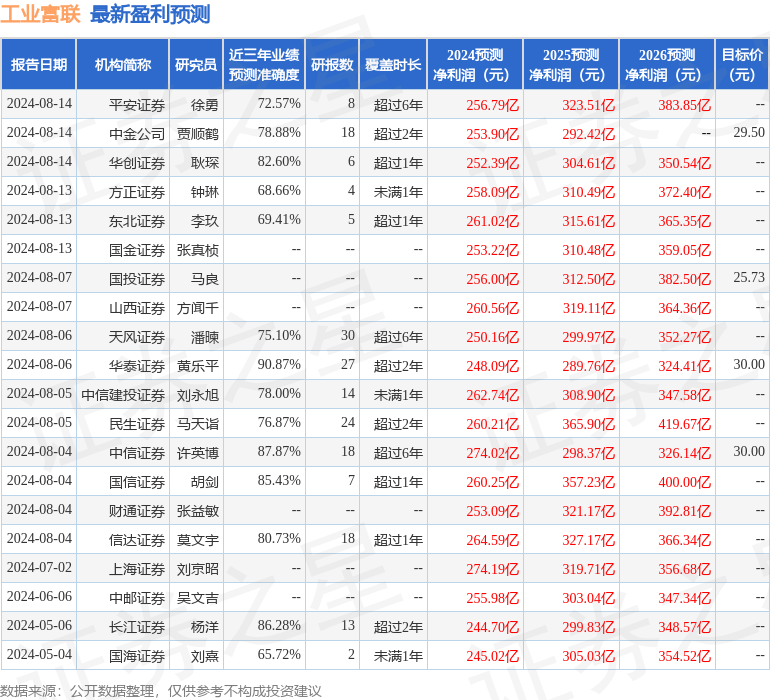

证券之星数据中心根据近三年发布的研报数据计算,华泰证券黄乐平研究员团队对该股研究较为深入,近三年预测准确度均值高达90.87%,其预测2024年度归属净利润为盈利248.09亿,根据现价换算的预测PE为17.1。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级16家,增持评级4家;过去90天内机构目标均价为28.41。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。