药捷安康二次冲击IPO,前次保荐机构华兴证券被换

瑞财经 李兰时隔两年半,药捷安康(南京)科技股份有限公司(以下称“药捷安康”)再次向港交所递交了招股书。

2021年6月,药捷安康有限整体变更为了股份有限公司,公司名称也变更为“药捷安康(南京)科技股份有限公司”。

两个月后,药捷安康首次向港交所递交了上市申请,但并未在六个月内成功通过聆讯。按港交所上市规则指引,若递交招股书后六个月内未通过聆讯,则招股书失效,若想再上市,需重新递表。

于是,直到今年6月,药捷安康才又再次递交了招股书。在香港市场沉寂的两年半时间里,药捷安康还曾计划于A股上市,于2022年10月24日同中信证券签署上市辅导协议,拟科创板挂牌上市。直至今年4月,也就是药捷安康第二次向港交所递交上市申请两个月前,中信证券完成了对药捷安康的第六期辅导工作。

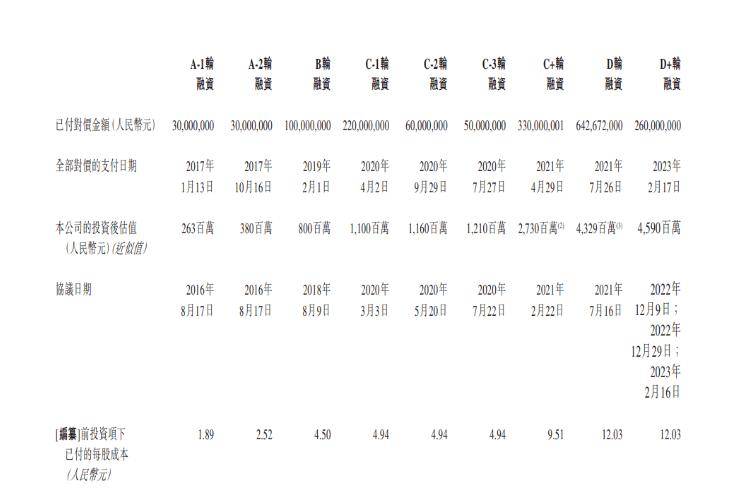

瑞财经《预审IPO》发现,2021年首次递表前一个月,药捷安康还在进行了融资,投资者包括结构调整基金、国调招商、金浦健康基金三期、SIXTY DEGREE、绿涌瑞华及南京领益。此轮融资后,药捷安康的估值达43.29亿元,较三个月前的C 轮融资后估值增长了16亿元。

值得注意的是,促成此轮融资的是药捷安康当时的财务顾问上海慧嘉投资顾问有限公司(以下称“上海慧嘉”)。瑞财经《预审IPO》查阅后发现,该公司的法定代表人王力行为华兴资本控股(1911.HK)的执行董事。而药捷安康首次递表时的保荐机构之一华兴证券,正是华兴资本控股的子公司。

更令人匪夷所思的是,在药捷安康首次递交的招股书中,并未披露上海慧嘉为公司当时的财务顾问,也未与披露相关投资者的结识过程。

据悉,除了结构调整基金、国调招商、金浦健康基金三期、SIXTY DEGREE、绿涌瑞华及南京领益,金浦健康基金二期、南京璟石、恩然瑞光、Eastern Handson、国投创业宁波基金等投资者也均是通过上海慧嘉与药捷安康结识。根据瑞财经《预审IPO》穿透招股书后统计,药捷安康合计通过上海慧嘉获得了1.6亿元的融资。

再次递交上市申请,华兴证券已不再是药捷安康的保荐机构。据悉,去年2月,华兴资本控股发布公告称,自2月16日公司公告创始人包凡失联后,一直尝试联系包凡,据公司获悉,包凡正在配合中国有关机关的调查,公司也将应要求依法配合调查。

展开全文

今年2月,华兴资本控股再发公告称,包凡已因健康原因并出于将更多时间用于处理家庭事务的考虑,辞去公司执行董事、董事会主席、首席执行官、提名委员会主席、执行委员会主席、薪酬委员会委员的职务。

需要指出的是,截至2021年8月首次递交招股书前,华兴资本控股的一名董事及其紧密联系人间接持有不超过药捷安康已发行股本总额的0.58%(彼时公允价值超过500万港元)。

据招股书,从2016年8月与投资人签署首份增资协议直至2023年2月,药捷安康共获得了9轮融资,投后估值从首轮融资后的2.63亿元增长至45.9亿元。

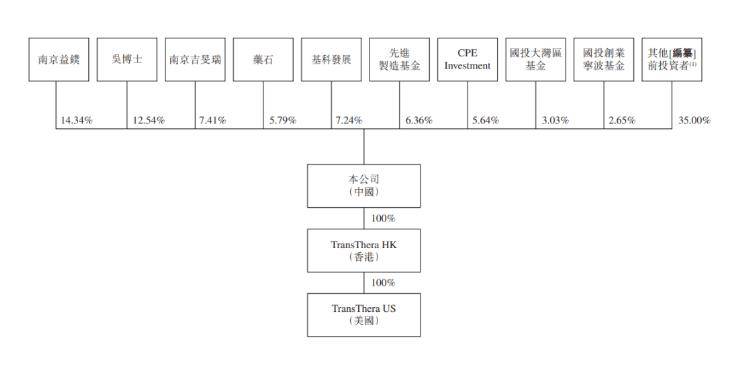

此次递表前,药捷安康由南京益镤、吴永谦、南京吉旻瑞、药石科技、金浦健康基金二期、金浦健康基金三期、国投大湾区基金、国投创业宁波基金、深圳领汇、芜湖星睿、南京领益、国弘医疗、国弘纪元、荆州慧康、国调招商、恩然瑞光、南京其瑞佑康、泰兴启辰、江苏中德、江苏敦和 、苏州敦行、TIF Biomedical、三一众志 、基科发展、先进制造基金、CTT Biotech、结构调整基金、南京紫金、江北基金、南京鹰盟、SIXTY DEGREE、绿涌瑞华、CR Life 、Eastern Handson、上海国鑫、南京百益德、无锡瑞桐、江北资产管理、中银资本分别持股14.34%、12.54%、7.41%、5.79%、3.79%、0.7%、3.03%、2.65%、5.68%、2.04%、1.27%、0.65%、3.96%、1.8%、1.06%、2.86%、1.79%、1.42%、3.21%、0.87%、0.53%、1.4%、0.44%、0.22%、0.66%、0.13%、0.09%、0.22%、0.38%、0.71%、1.09%、7.24%、6.36%、5.64%、4.23%、2%、1.17%、0.7%、0.65%、0.55%、0.51%、2.18%、0.44%、0.22%、1.09%、0.44%。

据瑞财经查阅,药捷安康创立于2014年4月,是一家以临床需求为导向、处于注册临床阶段的生物制药公司,专注于发现及开发肿瘤、炎症及心脏代谢疾病小分子创新疗法。药捷安康已建立六款临床阶段候选产品及一款临床前阶段候选产品的管线。

相关公司:华兴证券,双流华兴

评论