国金证券:给予乐鑫科技买入评级

国金证券股份有限公司樊志远近期对乐鑫科技进行研究并发布了研究报告《下游需求逐渐恢复,规模效应带来利润弹性》,本报告对乐鑫科技给出买入评级,当前股价为105.9元。

乐鑫科技(688018)

业绩简评

2024 年 7 月 29 日公司发布 24 年中报: 1) 24 年上半年公司实现营业收入 9.20 亿元,同比增长 37.96%。实现归母净利润 1.52 亿元,同比增长 134.85%。实现扣非归母净利润 1.46 亿元,同比增长 170.12%。综合毛利率 43.2%, 经营近况超市场预期。 2)单二季度公司实现营业收入 5.33 亿元,同比增长 52.78%。实现归母净利润 0.98 亿元,同比增长 191.87%。 实现扣非归母净利润 0.98亿元,同比增长 242.78%。

经营分析

次新品类快速放量, 新客户新业务拓展带动营收上量。 2024 年上半年公司实现营业收入 9.20 亿元,同比增加 37.96%。 按产品品类划分,芯片产品实现营收 3.81 亿元,占比 41.4%,毛利率 49.0%。模组及开发套件实现营收 5.32 亿元,占比 57.8%,毛利率 38.9%。我们将公司业绩增长归因于以下几点: 1) 全球半导体市场逐渐复苏,下游需求同步回暖: WSTS 在 6 月预测 24 年全球半导体市场规模将同比增长 16%,叠加智能家居和消费电子智能化程度持续提升,工控等其他行业开始智能化转型,带来各类 SoC 需求增长。

2) 公司产品线扩张,次新料号开始放量: 23 年 9 月公司芯片出货量突破 10 亿颗, 次新产品中的 ESP-S3/C2/C3 逐渐开始接力ESP32/8266/S2 等经典款产品成为放量主力,同时公司继续在连接+处理两个维度上布局了 P4、 H4、 C5 等更多新产品。 3) 强化软硬件协同: 通过完整丰富的软件解决方案,快速帮助客户实现产品智能化,缩短开发周期。 ESP RainMaker 已形成一个完整的AIoT 平台, 实现了硬件、软件应用和云端一站式的产品服务战略。

研发投入渐显成效, 规模效应带来利润弹性。 公司上半年研发费用为 2.19 亿元,同比增加 22.7%。 当公司营收增速高于研发费用增速,我们看到规模效应给公司带来更多利润弹性。 24 年上半年公司综合毛利率 43.2%,同比+2.35pct,系原材料价格低位、出货中芯片占比提升、新客户导入、竞争格局改善等多重因素导致。

盈利预测、估值与评级

我们预计 24-26 年收入分别为 20.40 亿元、25.26 亿元和 30.73 亿元,归母净利润分别为 3.39 亿元、 4.57 亿元、 5.86 亿元, 对应EPS 分别为 3.02 元、 4.07 元、 5.22 元,维持“买入”评级。

风险提示

下游需求不及预期;市场竞争加剧;汇率波动风险;控股股东减持风险。

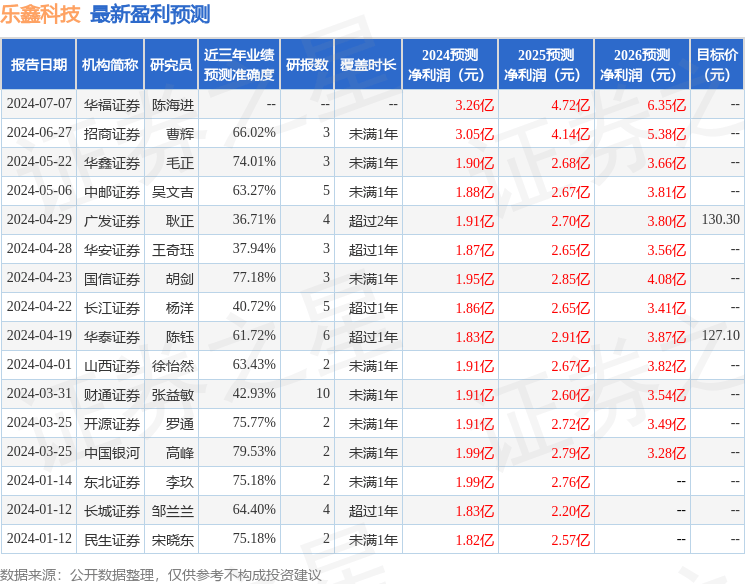

证券之星数据中心根据近三年发布的研报数据计算,中国银河高峰研究员团队对该股研究较为深入,近三年预测准确度均值为79.53%,其预测2024年度归属净利润为盈利1.99亿,根据现价换算的预测PE为41.72。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级6家,增持评级2家;过去90天内机构目标均价为130.3。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论