国金证券:给予华能国际买入评级

国金证券股份有限公司张君昊近期对华能国际进行研究并发布了研究报告《多重因素拖累Q2业绩》,本报告对华能国际给出买入评级,当前股价为7.84元。

华能国际(600011)

2024年7月30日晚间公司披露24年半年报,1H24实现营收1188.1亿元,同比-5.7%;归母净利润74.5亿元,同比+18.2%。其中,2Q24实现营收534.4亿元,同比-12.1%;归母净利润28.6亿元,同比-29.6%。电量下滑+供热贡献下降+煤价较高拖累Q2煤机板块盈利;季节性因素+新机转固+机组关停拖累Q2风电利润。

经营分析

电量下滑+供热贡献下降+煤价较高,2Q24煤机盈利能力环比下滑。公司2Q24煤机板块实现利润总额11.6亿元,对应度电利润总额0.015元/KWh(环比-0.016元/KWh)。根据公司经营业绩公告,1H24平均上网结算电价为498.7元/MWh,同比-3.2%,相比1Q24数据同比降幅收窄,表明火电2Q24中长协电价签订情况良好。煤电盈利环比下滑或受三方面因素影响:(1)2Q24来水偏丰、机组检修因素影响下,煤机上网电量同比-9.7%,度电固定成本上升;(2)采暖季结束,供热利润贡献减少;(3)1H24入炉除税标煤单价仍有1010.3元/吨,维持高位。

季节性因素+新机转固+机组关停影响风电利润。2Q24公司风电/光伏新增装机分别为185.4/1252.9MW,风电/光伏上网电量分别同比+1.8%/+74.6%,利润总额贡献分别为16.2/8.8亿元,分别同比-23%/+33.2%。风电利润下滑预计主因:(1)小风季;(2)1Q24新增装机转固;(3)2Q24文昌风电厂关停风机32台(47.5兆瓦);光伏利润增速不及电量增速预计主因平价机组增多、市场化交易比例提升带来电价同比下行。

盈利预测、估值与评级

123.5/157.9/166.7亿元,EPS分别为0.79/1.01/1.06元,对应PE分别为10倍、8倍和7倍,维持“买入”评级。

风险提示

各类电源装机及电量不及规划预期、煤价下跌不及预期、电价下跌超预期风险等。

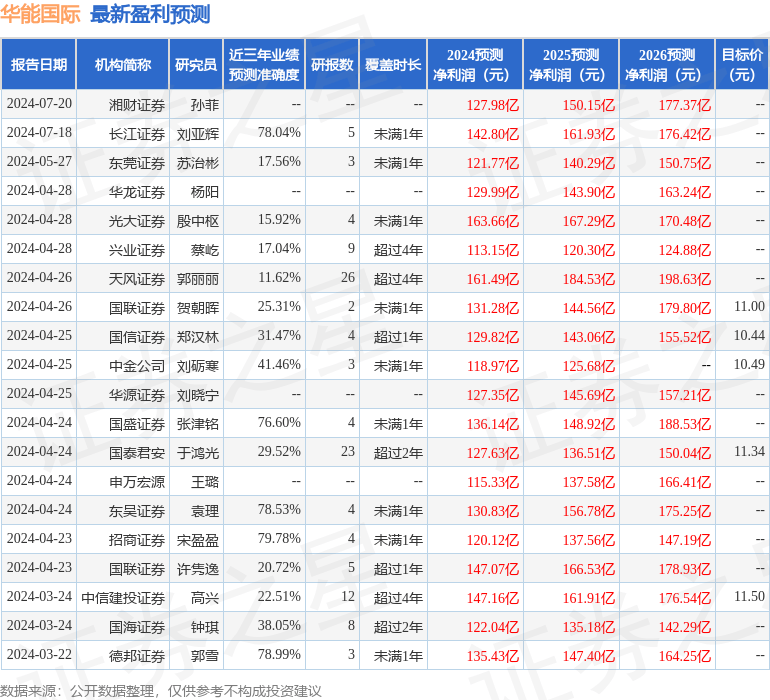

证券之星数据中心根据近三年发布的研报数据计算,招商证券宋盈盈研究员团队对该股研究较为深入,近三年预测准确度均值为79.78%,其预测2024年度归属净利润为盈利120.12亿,根据现价换算的预测PE为10.66。

最新盈利预测明细如下:

展开全文

该股最近90天内共有13家机构给出评级,买入评级8家,增持评级4家;过去90天内机构目标均价为10.81。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论