国金证券:给予百亚股份买入评级

国金证券股份有限公司赵中平,张杨桓,尹新悦近期对百亚股份进行研究并发布了研究报告《高ROE解析系列:大单品创新为翼,外围开拓释放新空间》,本报告对百亚股份给出买入评级,当前股价为20.71元。

百亚股份(003006)

投资逻辑

解析前期公司高ROE:毛销差走阔+周转效率优化,构建ROE改善来源。公司ROE(23年17.9%)较可比公司具备优势,且我们判断,伴随后续产品结构持续优化&品牌粘性增强带动复购率提升、前置渠道费用规模化摊销费率降低、高分红的保持等。从中期角度来看,ROE可预期具备向上改善的趋势。

产品力:益生菌从爆品有望走向长效大单品,需消费者洞察驱动下的产品持续微创新迭代。旗下“益生菌”系列成为爆品的产品力要素:领先的差异化成分添加抓住消费者潜在痛点需求+包材焕新升级树立年轻&轻奢品牌形象,支撑单价加速成长,毛利率积极提升。后续细分系列产品若能实现有序迭代形成消费者粘性&高复购,后续营销效率有望提升,推动毛销差的走阔。

渠道:如何看线上/线下发展空间?1)电商:以抖音为支点进行外溢,优质运营力是关键。23/24Q1电商收入+102%/+151%,自23Q3起一直在抖音平台排名首位,天猫平台排名稳步提升。2)线下开拓:以点带面,延续高增。23Q4/24Q1外围省份收入同比+61%/+52%,23H1/H2外围收入线下占比17.6%/19.8%。24年公司重点发力广东、湖南、湖北、江苏四省,力求突破性发展。

从中期角度,后续盈利空间如何?

1)横向比较:百亚毛利率水平较恒安(卫生巾业务)低12-13pct,费用率比恒安高5-11pct,我们测算恒安22/23年卫生巾板块净利率36%/28%,较百亚高16-25pct,考虑到恒安生活纸渠道协同费用分摊影响,但百亚后续利润率提振空间仍可观。

2)线下&广宣类费用:前期受线下在空白网点区域扩张渠道补贴等刚性费用支出影响,外围毛利率是后续跟踪指标;线下模式跑通,广宣、人员等刚性费用在规模效应下分摊降低。参考东鹏/山西汾酒线下全国化进程,伴随省外占比超过50%,销售费率从高点32%下降至23年的17.4%,汾酒销售费率从高点21.7%下降至23年的10.1%,带动净利率向上提振。

3)线上费用投放空间:中短期线上新兴内容平台抖音、小红书是流量拉新/深化品牌建设重要平台,费用率仍会保持,后续复购率、销售量级抬升,以及盈利能力相对较好的天猫&京东平台销额占比的提升,费用投放效率具备提升空间。

盈利预测、估值和评级

我们预计公司24-26年归母净利分别为3.2、4.2、5.5亿元,当前股价对应PE分别为29、22、17X,高ROE支撑且具备改善空间的预期下,当前估值具备合理性和持续性,维持“买入”评级。

风险提示

公司渠道开拓不及预期;产品同质化等导致行业竞争加剧;原材料价格大幅波动导致毛利率波动的风险。

展开全文

证券之星数据中心根据近三年发布的研报数据计算,中金公司惠普研究员团队对该股研究较为深入,近三年预测准确度均值高达86.95%,其预测2024年度归属净利润为盈利3亿,根据现价换算的预测PE为29.59。

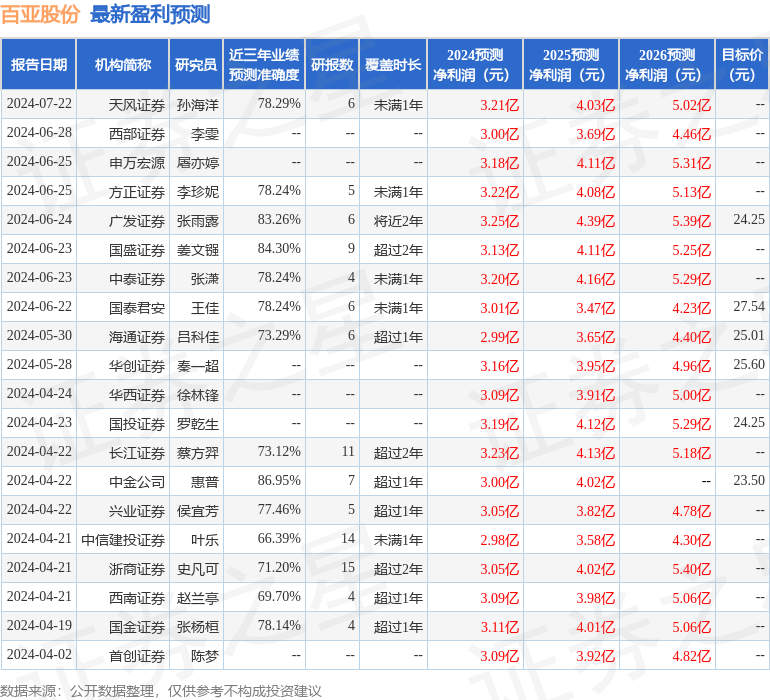

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级12家,增持评级3家;过去90天内机构目标均价为25.33。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论