国金证券:给予江丰电子买入评级

国金证券股份有限公司樊志远近期对江丰电子进行研究并发布了研究报告《1H24业绩超预期,靶材零组件双驱动》,本报告对江丰电子给出买入评级,当前股价为54.06元。

江丰电子(300666)

业绩简评

公司于2024年7月16日披露2024年半年度业绩预告,2024年上半年预计实现营业收入为16.13亿元,较上年同期增长约34.75%。预计1H2024实现归母净利润1.53-1.68亿元,同比+0.00%-10.00%。预计实现扣非后的归母净利润1.62-1.78亿元,同比+66.03%-81.67%。

经营分析

靶材订单持续增加半导体零组件开始放量,1H24公司业绩超预期。公司预计2024年上半年实现营业收入约16.13亿元,较上年同期增长约34.75%。根据公司2024年半年度业绩预告,2Q2024公司单季度预计实现归母净利润9334.27-10864.16万元,同比-3.78%-+11.99%。预计二季度单季度实现扣非后的归母净利润9223.60-10753.49万元,同比+49.33%-74.09%。1H2024公司业绩同比大幅提升,主要系公司持续增加研发和产能的投入,拓宽在高纯溅射靶材领域的护城河,积累核心技术,持续扩大在海内外客户端的份额,国内晶圆厂稼动率持续提升,溅射靶材订单持续增加,公司收入和利润均实现同比增长。根据公司公告,预计公司1H2024的非经常性损益金额约为-943.04万元,主要系公司战略投资的中芯国际、芯联集成股票公允价值变动和政府补助等因素的综合影响。

公司以溅射靶材业务为基础,战略布局半导体精密零组件助力产业链自主可控。海外对中国大陆半导体行业的限制范围持续扩大,国产设备加速验证导入,半导体设备和零部件持续受益国产替代。1H2024公司多个生产基地陆续完成建设并开始投产,依托半导体用靶材积累的技术积淀及客户优势,公司持续拓展产品线,大量新产品完成技术攻关,逐步从试制阶段推进到批量生产,半导体精密零组件产品销售持续放量。

盈利预测、估值与评级

我们上修盈利预期,预计24~26年分别实现归母净利润3.71/4.85/6.32亿元(yoy+45%/31%/30%),前值为3.41/4.59/6.26亿元(yoy+34%/34%/36%),对应当前EPS分别为1.40元、1.83元、2.38元,对应当前PE分别为37、28、22倍,维持“买入”评级。

风险提示

下游需求恢复不及预期的风险;市场竞争加剧的风险;汇率波动的风险;限售股解禁的风险;大股东质押的风险。

证券之星数据中心根据近三年发布的研报数据计算,国盛证券葛星甫研究员团队对该股研究较为深入,近三年预测准确度均值为77.03%,其预测2024年度归属净利润为盈利3.37亿,根据现价换算的预测PE为40.72。

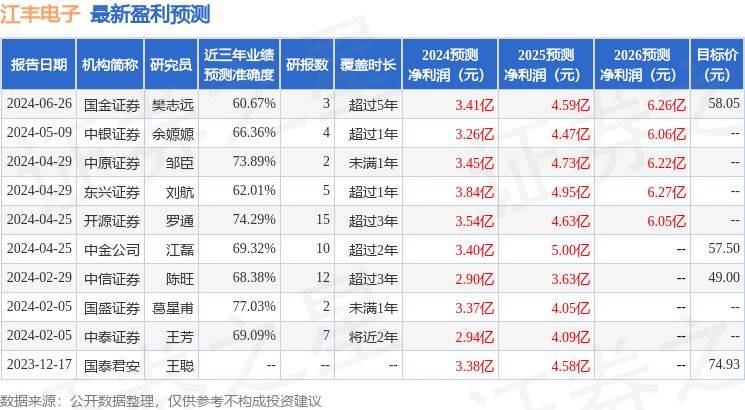

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级6家,增持评级3家;过去90天内机构目标均价为57.66。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论