深交所:对中信证券启动现场督导!

3月22日晚间,据深交所消息,联纲光电首发上市申请受理后,深交所已发出三轮审核问询及监管函件,要求联纲光电及中介机构就公司治理有效性、财务内控规范性、信息披露真实准确完整性等事项进行核查说明。

联纲光电及中介机构近期提交了问询回复,但回复内容不够清晰,所涉问题仍未能予以充分说明。为进一步压实保荐人“看门人”责任,从源头上把好上市入口质量关,深交所所决定对联纲光电保荐人中信证券启动现场督导。

公开资料显示,联纲光电科技公司主业为以光电信号传输技术为核心,主要从事信号传输连接产品、电声产品及3C配套产品的研发、生产和销售。

招股书显示,联纲光电此次IPO拟募资5.4亿元,投建于智能制造中心建设项目、研发中心建设项目、补充流动资金项目。

该公司于2023年6月28日受理,7月19日收到首轮问询函,9月19日回复首轮问询;去年11月17日第二轮问询发出,今年1月16日回复第二轮问询;1月29日又收到第三轮问询函。

而联纲光电此次IPO引发争议,源于公司和保荐机构(中信证券)对深交所第二轮问询的回复。

展开全文

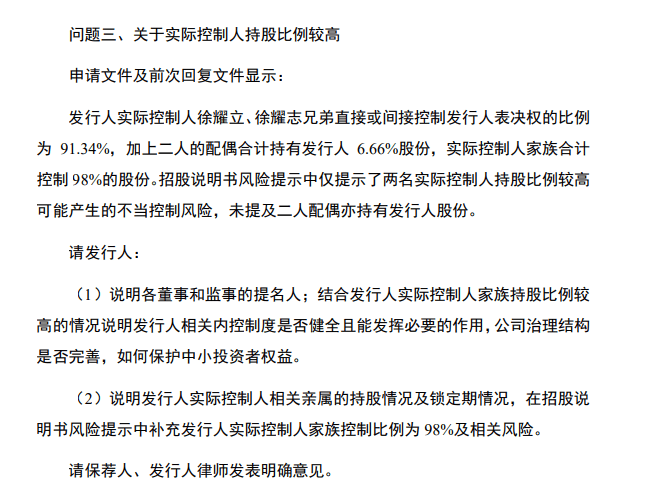

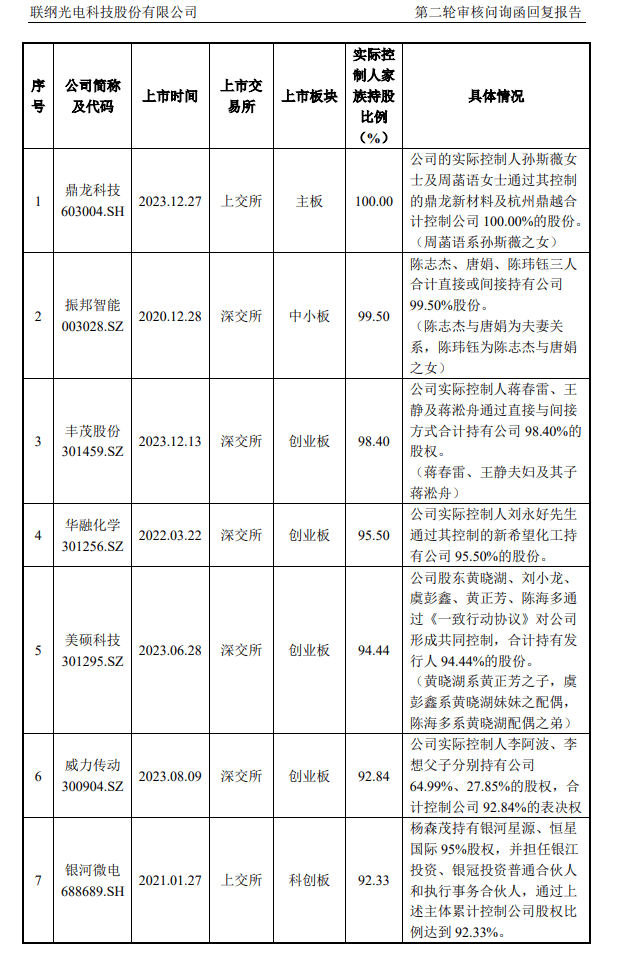

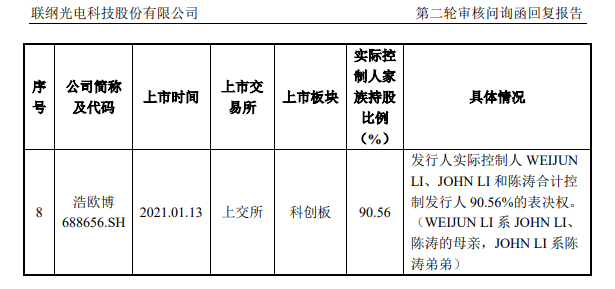

深交所称,发行人实际控制人徐耀立、徐耀志兄弟直接或间接控制发行人表决权的比例为91.34%,加上二人的配偶合计持有发行人6.66%股份,实际控制人家族合计控制98%的股份。招股说明书风险提示中仅提示了两名实际控制人持股比例较高可能产生的不当控制风险,未提及二人配偶亦持有发行人股份。

深交所要求联纲光电说明实控人相关亲属的持股情况及锁定期情况,并补充说明发行人实控人家族控制比例为98%及相关风险,还要求保荐人、发行人律师发表明确意见。

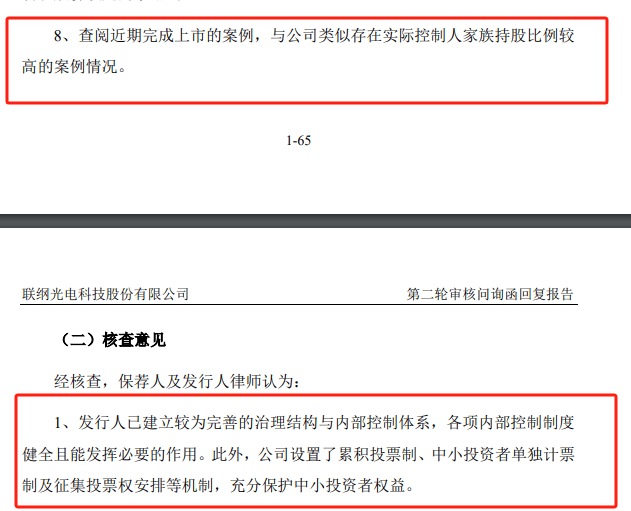

中信证券称,查阅近期完成上市的案例,与公司类似存在实际控制人家族持股比例较高的案例情况。发行人已建立较为完善的治理结构与内部控制体系,各项内部控制制度健全且能发挥必要的作用。此外,公司设置了累积投票制、中小投资者单独计票制及征集投票权安排等机制,充分保护中小投资者权益。

来 源 | 深交所、公开信息、中国基金报

SFC

本期编辑 刘雪莹

评论