中泰证券:给予长盛轴承买入评级

中泰证券股份有限公司冯胜,齐向阳近期对长盛轴承进行研究并发布了研究报告《业绩基本盘稳固,战略业务有望打造新增长点》,本报告对长盛轴承给出买入评级,当前股价为15.08元。

长盛轴承(300718)

投资要点

事件:2024年04月23日,公司发布2023年年报&2024年一季报。

2023年Q4,公司实现营业收入2.86亿元,同比增长6.00%;实现归母净利润0.64亿元,同比增长323.42%;实现扣非后归母净利润0.59亿元,同比增长8.31%。

2023年全年,公司实现营业收入11.05亿元,同比增长3.18%;实现归母净利润2.42亿元,同比增长137.26%;实现扣非后归母净利润2.21亿元,同比增长39.25%。

2024年Q1,公司实现营业收入2.76亿元,同比增长6.85%;实现归母净利润0.52亿元,同比增长1.29%;实现扣非后归母净利润0.49亿元,同比增长1.21%。

全年业绩稳中有增,毛利率显著改善:

2023年,公司归母净利润同比增长显著高于营收增速,主要是因为2022年公司非经常性损益拉低归母净利润;剔除非经常性损益因素影响,公司扣非后归母净利润同比增长39.25%,全年依旧保持较强劲的增长动能。

2024年Q1,公司营收同比增长同比增长6.85%,归母净利润同比增长1.29%,业绩同比增速放缓主要是由于23Q1高基数导致。总体来看,24Q1公司业绩已经保持了较好的发展势头,2024年公司业绩有望保持稳中有增。

来源:wind,中泰证券研究所

2023年全年,公司毛利率&净利率大幅改善,其中毛利率为35.81%,同比增长6.43pct,净利率为21.88%,同比增长12.45pct。2024年Q1,公司毛利率实现34.29%,相较于23Q1下滑3.18pct,主要由于产品结构性变化影响;不考虑原材料价格短期大幅波动的因素扰动,预计公司24Q2-Q4产品毛利率有望维持稳中有增的趋势。

费控能力稳定,坚持研发投入:

2023年,公司销售管理费用率为7.60%,相较于2022年变动+0.13pct;2024Q1,公司销售管理费用率为7.97%,相较于23Q1变动-1.33pct,整体费控能力保持稳定。公司坚持在成材料配方制备工艺、金属基材料表面复合技术、自动化卷带材料生产线及后道自动成型加工装备及工艺技术等方面的研发投入,2023\2024Q1研发费用率分别为4.52%\4.35%,有助于公司形成较强的研发优势。

自润滑轴承市场稳步增长,汽车业务保障公司成长性:

展开全文

据华经产业研究院数据,我国滑动轴承行业稳步增长,2017-2022年,市场规模由104.97亿元上升至165.12亿元,其中2022年自润滑轴承市场规模139.95亿元(占比约85%),是滑动轴承行业增长的重要动能。公司作为国内自润滑轴承行业龙头,受益于行业高景气度。

公司汽车产品应用于铰链、雨刮器、避震器、转向系统、踏板总成、座椅调角器、变速箱、涨紧轮、空调压缩机、油泵、油缸、齿轮泵、空气阀等部位,相较于外资企业具备较强的竞争优势。目前公司在汽车领域的市占率较低,一方面未来将依托自身优势持续对外资企业进行替代,另一方面受益于汽车产业链向国内转移的大趋势,未来有望在国内汽车Tier1和主机厂中获得更多份额,有力支撑公司业绩成长。

自润滑轴承前景广阔,跨行业&跨品类拓展有望打造新增长点:

从物理结构来看,滑动轴承的接触面积更大,天然决定了滑动轴承在能承载更大径向力,更适合低速重载工作场景,此外滑动轴承结构相较于滚动轴承更简单,具备价格低、低噪声、免维护、寿命长的优势。未来伴随着自润滑轴承的进一步成熟,有望公司产品有望在机器人、eVTOL等下游新领域得到进一步应用。

此外,公司积极拓展丝杠等新产品。2022年公司发布包括滚珠丝杠建设在内的定增预案,当前滚珠丝杠项目正在积极推动中。从市场格局来看,目前国内滚珠丝杠仍以外资品牌为主,行业存在较大供需缺口,滚珠丝杠国产化率有望迎来提升。从下游行业来看,滚珠丝杠广泛应用于数控机床等行业,未来汽车、人形机器人有望成为滚珠丝杠的重要下游行业;伴随汽车市场的开拓与人形机器人产业发展,未来滚珠丝杠业务有望成为公司新的亮点业务。

维持“买入”评级。公司是自润滑轴承国产龙头,2019年以来“扩品类、扩客户、扩产能”战略持续推进,除汽车、工程机械等传统领域外,持续拓展了核电、风电业务,未来滚珠丝杠有望成为公司新成长点。考虑到宏观经济因素影响,预计公司2024-2026年的净利润分别为2.90(前值为3.11)、3.62(前值为4.28)、4.39亿元,对应PE分别为16.60、13.29、10.96倍,维持“买入”评级。

风险提示:下游原材料价格波动的风险、汇率波动的风险、风电业务进展不及预期的风险、下游需求不及预期的风险、研报使用的信息更新不及时的风险。

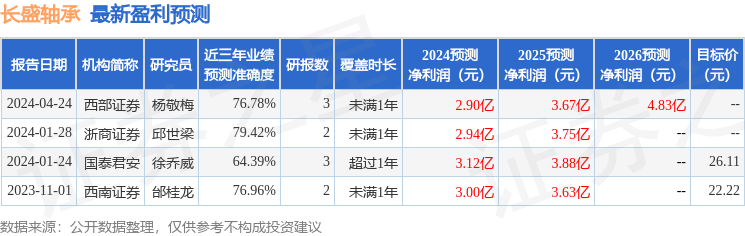

证券之星数据中心根据近三年发布的研报数据计算,浙商证券邱世梁研究员团队对该股研究较为深入,近三年预测准确度均值为79.42%,其预测2024年度归属净利润为盈利2.94亿,根据现价换算的预测PE为15.65。

最新盈利预测明细如下:

该股最近90天内共有2家机构给出评级,买入评级2家。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论