中泰证券:给予迎驾贡酒买入评级

中泰证券股份有限公司近期对迎驾贡酒进行研究并发布了研究报告《迎驾贡酒:顺利实现开门红,盈利能力稳步提升》,本报告对迎驾贡酒给出买入评级,当前股价为71.49元。

迎驾贡酒(603198)

投资要点

事件1:迎驾贡酒发布2023年年报,2023年实现营业收入67.2亿元,同比增长22.07%,归属于母公司所有者的净利润22.88亿元,同比增长34.17%;。

事件2:迎驾贡酒发布2024年一季报,1Q24营收约23.25亿元,同比增加21.33%;归属于上市公司股东的净利润约9.13亿元,同比增加30.43%;。

23年业绩符合预期,1Q24顺利实现开门红。公司4Q23实现收入19.16亿元,同比+18.8%,归母净利润6.33亿元,同比+26.0%,全年圆满收官;1Q24业绩端也符合市场预期。综合考虑4Q23和1Q24的回款来看,1Q24末回款同比保持稳定,4Q23和1Q24连续两个季度累计营业收入+△合同负债同增17.67%,与收入增速较为符合,也反映增长质量较高。

产品结构升级拉动毛利率,费用率稳步优化。23年毛利率同比提升3.35pct至71.37%,归母净利率同比提升3.07pct至34.04%,盈利能力明显提升。毛利率主要由结构升级拉动,23年中高档白酒收入同增27.84%,普通白酒收入同增8.68%,洞藏为主体的高结构产品增长较快,中高档白酒毛利率同升2.56pct至79.23%,普通白酒毛利率同升2pct至55.33%。费用率方面,23年销售费用率为8.65%,同比降低0.52pct;23年管理费用率为3.11%,同比降低0.36pct,费用率优化主要源于规模效应的体现。1Q24毛利率同升3.91pct至75.09%,归母净利率同升2.74pct至39.27%。从毛利率角度看,24年依然以洞6、洞9为增长核心,有望继续拉动中高档白酒增长,带动整体结构升级;而从费用率看,24年规模效应有望持续体现,利润释放有望迎来双重推力。

性价比趋势下地产酒受益,五一宴席值得期待。24年春节期间渠道反馈洞藏系列动销旺盛,省内洞6、洞9持续高增,节后库存低于往年同期。目前五一假期宴席预定量反馈积极,中秋国庆也有望继续体现宴席逻辑。从行业趋势角度看,次高端的商务需求较弱但礼赠、宴请等个人使用场景依然强劲,200-300元价格带已成为行业较景气的细分赛道,有利于洞6、洞9持续放量。

盈利预测及投资建议:考虑到24年一季报中毛利率的明显改善,中高档酒受益于宴席场景持续放量,我们调整盈利预测,预计公司2024-2026年营业总收入分别为82.08、97.43、113.63亿元(2024-2025年原值为82.54、97.86亿元),同比增长22.14%、18.71%、16.62%;净利润分别为29.49、36.15、42.96亿元(2024-2025年原值为27.68、33.67亿元),同比增长28.91%、22.58%、18.83%,对应EPS为3.69、4.52、5.37元(2024-2025年原值为3.46、4.21元),对应PE分别为19、15、13倍,维持“买入”评级。重点推荐。

风险提示:全球疫情持续扩散;次高端竞争加剧;食品安全问题;研报使用信息更新不及时。

证券之星数据中心根据近三年发布的研报数据计算,国金证券刘宸倩研究员团队对该股研究较为深入,近三年预测准确度均值高达87.89%,其预测2024年度归属净利润为盈利29.24亿,根据现价换算的预测PE为18.86。

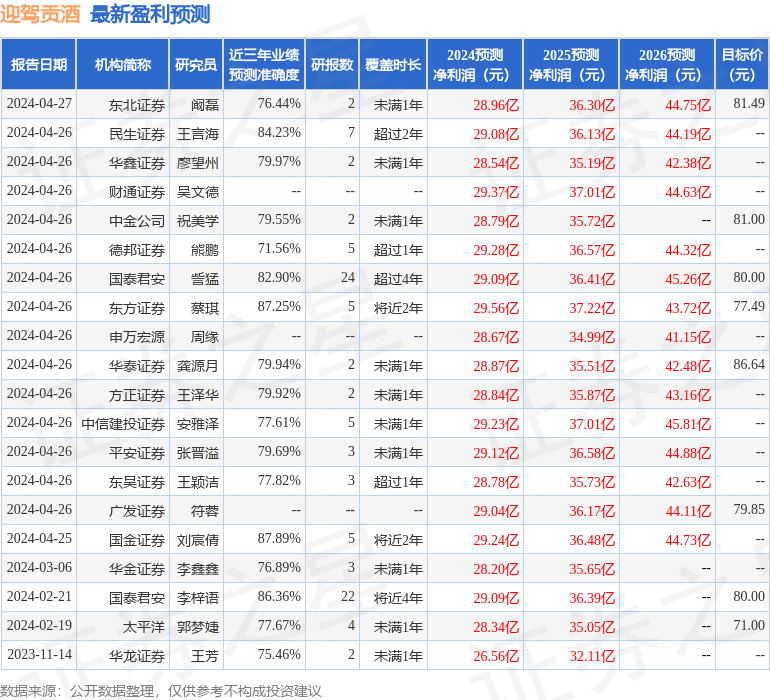

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级15家,增持评级2家;过去90天内机构目标均价为82.95。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。