中泰证券:给予小熊电器买入评级

中泰证券股份有限公司姚玮近期对小熊电器进行研究并发布了研究报告《24Q1业绩点评:海外贡献增量》,本报告对小熊电器给出买入评级,当前股价为59.25元。

小熊电器(002959)

投资要点

公司披露2024年一季报:

24Q1:收入12亿(-4.6%),归母1.5亿(-8.5%),扣非1.1亿(-24%)。

归母与扣非之间差异主要来自先进制造业增值税加计抵减等影响。

Q1收入利润拆分:外销高增,利润受益补助

收入端:我们预计公司Q1内销收入约11亿(约-8%),外销约1亿(约+70~80%)。外销持续形成正向拉动,对冲内销高基数影响。公司海外当前跨境电商及经销模式并重,成长迅速。

内销仍有基数压力,且预计控费下抖音表现有所降速,但线下等可能形成正向拉动。盈利端:Q1净利率12.63%(-0.55pct),扣非净利率9.6%(-2.5pct)。公司享受先进制造业增值税加计抵减政策,为Q1贡献0.2亿非经常收益增量。

从经营角度看,公司Q1毛利率38.5%(-1.25pct),销售费用率17.85%(+2.3pct),仍体现出行业景气走弱下,竞争端的价格、营销压力有所放大。

Q2如何展望:期待景气环比回升

收入端:期待线上平台大促对景气的提振。淘宝4月开启百亿补贴为Q2大促季预热,补贴加码有望对线上销售形成一定拉动。

利润端:低基数下增速数字可能走高。公司去年Q2存在低基数(23Q2净利率6.6%),预计今年收缩抖音投放下,公司净利率同比应有明显回升,但环比看预计低于Q1,大促下可能回到8-10%正常中枢。中期看,公司持续拓展中高端价格带,产品定位上向上延展,有望对整体毛利表现形成中期拉动。

投资建议:买入评级

短期内销景气影响公司表现,但当前Q2低基数下经营数字可能见拐点,且公司海外曲线持续成长,对内销表现形成有效对冲。

考虑今年政府补助对盈利有正向贡献,略调整盈利预测,预计24-26年归母净利润5.29、5.94、6.43亿元(24、25年前值为5.32、6.06亿元),对应PE17、15、14X。维持买入评级。

风险提示:行业景气度不及预期,新品类拓展不及预期,净利率表现不及预期

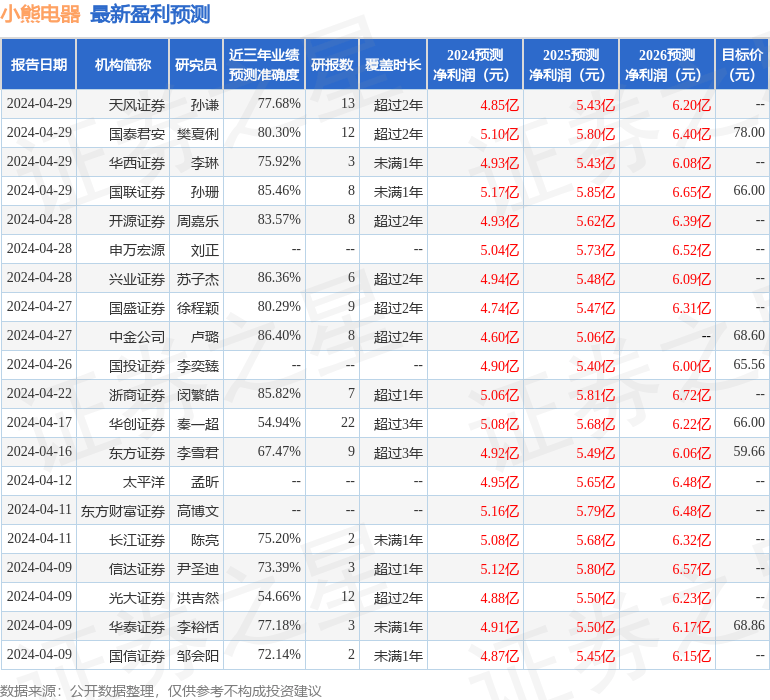

证券之星数据中心根据近三年发布的研报数据计算,中金公司卢璐研究员团队对该股研究较为深入,近三年预测准确度均值高达86.4%,其预测2024年度归属净利润为盈利4.6亿,根据现价换算的预测PE为19.89。

最新盈利预测明细如下:

该股最近90天内共有26家机构给出评级,买入评级20家,增持评级6家;过去90天内机构目标均价为69.39。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论